En este artículo voy a hacer un resumen del libro Pensar rápido, pensar despacio. Este es un libro diferente a los que suelo analizar en mi web.

No se trata de un libro sobre estrategias de inversión, ni tampoco sobre finanzas personales. Nos habla sobre la psicología del ser humano, aplicado a la toma de decisiones.

El autor, Daniel Kahneman, nos ofrece una revolucionaria visión sobre el funcionamiento del cerebro a la hora de la toma de decisiones. Si eres de los que piensa que todas tus decisiones siguen una lógica, quizás te convenga seguir leyendo.

Yo me leí este libro en el 2020, en pleno confinamiento debido al Coronavirus, y he de reconocer que me sorprendió. Me hizo darme cuenta de que muchas de las acciones que hago cada día y pienso que son “propias”, en realidad son influenciadas por estímulos externos (redes sociales, medios de comunicación) y la forma en la que funciona mi cerebro.

En este artículo voy a resumir las ideas principales de este gran libro, para que tú también puedas entender cómo tomas las decisiones.

Además, al final de este artículo podrás descargarte este resumen en PDF totalmente gratis. Así puedes leerlo estés donde estés

Si quieres leerte el libro puedes comprarlo en amazon aquí.

Índice

Introducción a Pensar rápido, pensar despacio

Este gran libro fue publicado en el año 2011. Su título original es “Thinking, Fast and Slow“. Rápidamente se hizo muy famoso, y la revista New York Times lo incluyó en su lista de libros más vendidos de 2011.

Fue traducido a nuestro idioma en el 2012, de la mano de la editorial Debolsillo.

Daniel Kahneman es pionero en el estudio de la psicología del comportamiento aplicado a la economía.

El autor nos da una descripción detallada del método científico que se aplica para la creación de hipótesis, y cómo se analizan los datos. Nos muestra cómo, poco a poco, vamos aprendiendo más sobre cómo funcionan nuestros pensamientos y nuestro modelo racional de toma de decisiones.

Nos da ejemplos de hace varios siglos, apoyándose en grandes pensadores de otras épocas, para hablarnos de sus revolucionarias ideas.

Daniel Kahneman nos muestra que nuestros cerebros tienen la capacidad de llevar a cabo muchas tareas de forma brillante, pero, no están preparados para realizar algunas tareas mentales.

El autor explica que nuestro pensamiento está plagado de falacias del comportamiento, que hacen que no reaccionemos de la forma adecuada en determinadas situaciones, guiándonos simplemente por nuestras intuiciones.

Como consecuencia, podemos llegar a ser manipulados si se aplica el método correcto, con pequeños pasos. Este es un debate de actualidad, muy relacionado con el control que las redes sociales y todos los medios de comunicación son capaces de ejercer sobre nosotros.

Este libro me recuerda a Piense y hágase rico, dado que se centra en entender cómo funciona nuestra mente, y cómo aprovechar los beneficios del pensamiento.

¿Quién es Daniel Kahneman?

El autor de esta obra se llama Daniel Kahneman. Nació en Israel en 1934. Es muy conocido por sus investigaciones en economía y psicología.

De hecho, sus estudios en los campos de la psicología de la toma de decisiones y los comportamientos económicos le valieron para ganar el premio Nóbel de Economía en el año 2002.

Junto con otros pensadores prominentes como Amos Tversky, Kahneman estableció una base cognitiva para explicar los errores más comunes que cometen las personas debido a las heurísticas y los sesgos.

En el mismo año que se publicó este libro, la revista “Foreign Policy” lo incluyó en su lista de los mejores pensadores del mundo.

Ha sido profesor de psicología en la prestigiosa universidad de Princeton, y también es un socio fundador de la empresa TGG, que se dedica a tareas de consultoría y filantropía.

Ahora vamos a pasar a ver las principales ideas de este libro.

Tu cerebro tiene dos sistemas

Al comienzo del libro el autor nos introduce los dos sistemas que explican cómo funciona nuestro cerebro, uno deliberativo y otro emocional:

- Sistema 1: funciona de forma automática y rápida, no requiere apenas esfuerzo y es casi involuntario

- Sistema 2: se encarga de las tareas más complejas, y requiere un elevado esfuerzo mental

Estos dos sistemas coexisten en el cerebro y modelan nuestra toma de decisiones.

El Sistema 1 es intuitivo y no puede apagarse. Nos ayuda a realizar la mayoría de nuestras tareas en el día a día, como reconocer a nuestros seres queridos y saber ir al supermercado.

En cambio, el Sistema 2 se encarga de las tareas más difíciles. Es decir, cuando tenemos que realizar un cálculo matemático complicado, o intentamos recordar un detalle que ocurrió hace tiempo.

El Sistema 2 es muy útil, dado que nos ayuda a llevar a cabo las tareas más complejas, que el Sistema 1 no puede hacer fácilmente. Pero, implica un esfuerzo mental por nuestra parte, una dificultad. Y eso al cerebro no le gusta.

Por ello, la mayor parte del tiempo es el Sistema 1 el que toma el control de las decisiones. Esto es bueno en muchas ocasiones, dado que nos permite ser ágiles a la hora de tomar una decisión. Pero a veces se vuelve en nuestra contra.

Cuando se nos presenta un problema que el cerebro identifica como sencillo, será el Sistema 1 el que lo resuelva. Sin embargo, puede que esta tarea no sea tan sencilla, y el Sistema 1 no la lleve a cabo de la forma correcta.

Ejemplo de los sistemas 1 y 2

Vamos a ver un ejemplo, que es como mejor se pueden entender estos conceptos.

Una pala y una pelota cuestan 1.10€. La pala cuesta 1€ más que la pelota. ¿Cuándo cuesta cada objeto?

Si tu respuesta es que la pala cuesta 1€ y la pelota 10 céntimos, perteneces a la gran mayoría de personas que utilizan el Sistema 1 para resolver este problema. Y fallan 🙂

Si revisas el enunciado, te darás cuenta de que la respuesta correcta es que la pelota cuesta 0.05€ y la pala 1.05€, que sería un euro más.

Cuando una persona lee este enunciado, el cerebro piensa que es una tarea sencilla, y deja que sea el Sistema 1 el que la realice. Este asigna un valor erróneo a cada objeto.

Como ves, hay veces que el Sistema 1 nos juega una mala pasada. Sorprende ver cómo obtenemos resultados tan diversos en función de qué sistema tome la decisión.

Facilidad cognitiva – Tu cerebro quiere escoger el camino más fácil

Dejame que te diga algo que te va a sorprender. A tu cerebro no le gusta usar energía. De hecho, lo detesta. A él le gusta estar tranquilo, sin estrés.

Le gustan las cosas que conoce, que son fáciles de entender. El cerebro siente atracción por cosas que le hacen sentir bien, seguro.

En los orígenes del ser humano, si estabas en un ambiente familiar y conocido, tus posibilidades de supervivencia eran mucho más altas que si te adentrabas en una zona desconocida.

Los científicos como Daniel Kahneman afirman que esta es la razón por la que el cerebro prefiere las cosas familiares. Es decir, las cosas que son fáciles de comprender.

Esta sencilla idea tiene unas implicaciones enormes, sobre todo si lo miramos desde el punto de vista de la persuasión y la influencia del marketing.

Una manera eficaz de hacer que la gente se crea hechos falsos es repetirlos muchas veces, dado que la familiaridad no se distingue fácilmente de la verdad.

La facilidad cognitiva es una de las razones principales por las que la publicidad de marca existe. Es la razón por la que grandes empresas se gastan millones en contratar a gente famosa para generar buenas impresiones en sus anuncios.

Si el cerebro prefiere el camino más sencillo y los ambientes conocidos, que mejor que una persona con buena reputación para hacernos ver que el producto es bueno. Es decir, que podemos confiar en su calidad porque aparece una persona conocida.

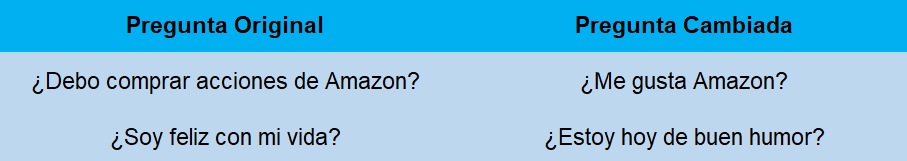

Cambio de la pregunta

Cuando recibimos una pregunta que no tiene una respuesta sencilla, nuestros cerebros tratan de sustituirla por otra pregunta más fácil de comprender, y por lo tanto de responder. Vamos a ver algunos ejemplos:

Como puedes observar, hay una gran diferencia entre la pregunta original y la pregunta cambiada. La pregunta cambiada es fácil de entender, y sobre todo de responder.

En cambio, la pregunta original es mucho más compleja. Para saber si debemos invertir en Amazon o no, necesitamos hacer un análisis profundo de la empresa, incluyendo sus cuentas anuales, progresión de beneficios, predecir sus negocios en el futuro, etc. Es decir, el Sistema 2 necesita hacer un gran esfuerzo para poder responder adecuadamente.

Aquí es donde el Sistema 1 entra en acción y decide cambiar la pregunta por una con una respuesta muy sencilla: ¿Me gusta Amazon?

Esto nos puede llevar a un error, dado que nunca deberíamos invertir en una compañía sólo porque nos guste. Debe haber razones fundamentales y financieras de peso que soporten nuestra decisión.

De igual manera, confundir si somos felices con nuestro estado de ánimo es incorrecto.

Lo que ves es todo lo que hay

El Sistema 1 destaca porque es capaz de obtener una solución rápida a las cuestiones que se le presentan. Para ello, este sistema parte de la base de que posee toda la información necesaria.

Pero, obviamente esto es un error, dado que en muchas ocasiones el cerebro no posee toda la información sobre un hecho. Por lo tanto, asumir que es así puede llevar a tomar la decisión equivocada.

Para obtener esta conclusión fácilmente, el Sistema 1 se basa en sesgos cognitivos como el efecto halo, confirmación de sesgo y la heurística de la probabilidad.

El efecto halo consiste en generalizar a partir de nuestra opinión. Las personas tendemos a que nos gusten todas las cualidades de una persona u objeto a partir de una sóla cualidad.

Por ejemplo, si mi amigo Miguel es un ingeniero industrial con mucho talento, probablemente yo piense que será un manitas en casa, o que será bueno con las finanzas. Y desde luego no tiene porqué ser así. Miguel es muy bueno en su trabajo, pero luego un desastre a la hora de llevar las cuentas de sus ingresos y gastos.

Cuando tomas una decisión, asumir que conoces toda la información necesaria es tener un exceso de confianza. Y lamentablemente, así es como funciona nuestro Sistema 1.

Esto tiene grandes aplicaciones en el mundo de la inversión en bolsa. Cuando inviertes en una empresa o fondo de inversión, nunca debes pensar que estás seguro de lo que va a ocurrir en el futuro. Siempre debes asumir que no dispones de toda la información. Y aunque la tengas, pueden ocurrir eventos inesperados que tengan un gran impacto.

Tu opinión depende de cómo es la pregunta

Este es uno de los puntos que más me sorprendió de libro. Daniel Kahneman descubrió que las personas reaccionamos de una forma distinta a la misma pregunta, en función de cómo esté formulada.

Es decir, el significado de la pregunta es el mismo, pero nuestra opinión cambia según cómo esté planteada. Imagino que esto te sonará algo confuso, así que vamos a ver un ejemplo para que lo entiendas mejor.

Imagínate que lees la siguiente frase:

Si apuestas un millón de euros aquí, tienes un 50% de posibilidades de ganar un millón de euros.

Tómate un momento para leerla y piensa cómo te hace sentir.

Bien, pasemos ahora a leer esta frase:

Si apuestas un millón de euros aquí, tienes un 50% de probabilidad de perderlo

Ahora dime, ¿qué frase te ha hecho sentir mejor? Probablemente la primera, ¿no?

Las dos significan lo mismo, y sin embargo la primera evoca unos sentimientos mucho más positivos.

El hecho es que hay un 50% de probabilidad de ganar y un 50% de perder tu dinero. Pero, dependiendo de si nos enfocamos en el resultado positivo o en el negativo, nuestra opinión cambiará.

Este concepto es ampliamente conocido y utilizado por las empresas de marketing. La próxima vez que veas un anuncio, párate a pensar la verdad que se esconde detrás del producto/eslogan.

La heurística de la probabilidad

Este es otro de mis conceptos favoritos del libro Pensar rápido, pensar despacio. Consiste en que, cuando intentamos averiguar la probabilidad de un suceso, sobrevaloramos lo que pensamos que está bien, e infravaloramos las estadísticas.

Las personas tendemos a dar más valor a informaciones que vienen de personas cercanas que a datos matemáticos contrastados. Esto se debe a que conocemos a esa persona, y nos resulta “familiar”.

Esto hace que nuestro cerebro tienda a ignorar la probabilidad de que algo ocurra, y se centre en otros factores menos importantes.

Vamos a ver un ejemplo sencillo.

“Sara sale a correr varias veces por semana desde hace 10 años. Es una persona sana y deportista. Además, está comprometida con el colectivo LGBT y porta un brazalete LGBT cuando corre.”

¿Cuál de las siguientes afirmaciones es más probable?

- Sara corre maratones

- Sara corre maratones y es lesbiana

Nuestra lógica nos lleva a decir que la opción 2. Esto se debe a que nuestro Sistema 1 lo deduce a partir de que Sara apoya al colectivo LGBT.

Sin embargo, la estadística nos dice que el grupo 1 es mayor que el 2, dado que la número 2 añade una condición restrictiva. Por lo tanto, es más probable que Sara corra maratones, independientemente de si es lesbiana o no.

Este es un gran ejemplo de cómo nuestro cerebro emite juicios con el Sistema 1, sin aplicar la lógica. Cuando nos paramos a pensar y dejamos que el Sistema 2 entre en escena, la respuesta correcta es sencilla.

La falacia del coste irrecuperable

El último sesgo cognitivo que vamos a ver es el del coste irrecuperable. Este es especialmente importante en la inversión.

Consiste en que solemos mantener nuestros planes, incluso cuando ya está claro que no tiene sentido. Es decir, no eres capaz de aceptar una pérdida ahora, y evitar así más pérdidas en el futuro.

Por ejemplo, imagina que inviertes en un fondo de inversión y al poco tiempo el valor baja un 30% debido a la poca habilidad del gestor del fondo. En ese momento, deberías traspasar tu inversión a otro fondo que tenga un mejor gestor. Así, conseguirás obtener mejores resultados en el futuro.

Pero, las personas normalmente no hacen eso. Prefieren confiar en que su fondo de inversión mejorará “milagrosamente”. No son capaces de aceptar el error, y eso les impide mejorar de cada al futuro.

Este concepto está relacionado con la aversión a la pérdida del ser humano. El dolor que siente una persona con una pédida es el doble que la satisfacción que experimenta cuando gana.

Esto hace que el miedo a perder sea mucho mayor que la ambición por ganar. Lo que lleva a la gente a asumir menos riesgos cuando invierte en bolsa, y obtener menos beneficios.

Mi opinión sobre Pensar rápido, pensar despacio

Este es un libro apasionante sobre cómo funciona la conducta del ser humano, enfocado en la toma de decisiones.

A través de sus muchos estudios, Daniel Kahneman nos permite comprender cómo opera el cerebro, y qué podemos hacer para mejorar nuestra lógica.

En mi opinion es un gran libro para todo aquel que esté buscando fomentar su desarrollo personal. Te ayuda a entender por qué hacemos lo que hacemos, y a reflexionar sobre ello.

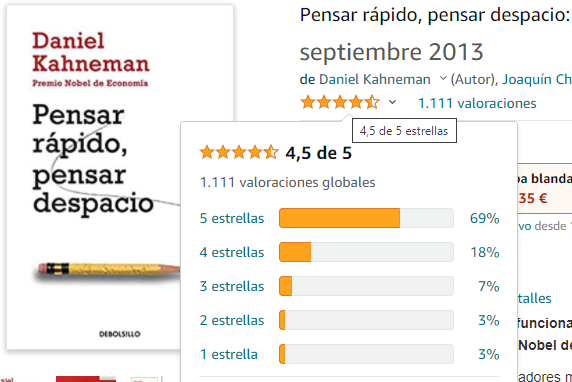

Las opiniones en Amazon son muy buenas, la mayoría de los lectores le dan 5 estrellas.

Gracias a las enseñanzas de Pensar rápido, pensar despacio, podemos trabajar aquellos sesgos cognitivos que tengamos.

Este libro tiene multitud de aplicaciones en el mundo de la inversión, y en muchos otros aspectos de la vida. La falacia del coste irrecuperable y la aversión a la pédida son problemas que todo inversor sufre. Comprender nuestros sentimientos es clave para poder cambiarlos.

Compra el libro en Amazon aquí.

Ahora mismo Pensar rápido, pensar despacio está disponible en formato físico (tapa blanda o tapa dura), pero no como kindle (ebook) ni audiolibro.

¿Te gustaría descargar este artículo como PDF para poder leerlo donde quieras?

Aquí puedes descargar el resumen completo del libro Pensar rápido, pensar despacio en PDF gratis.

Más artículos relacionados con la inversión

Te doy la enhorabuena por llegar hasta el final de este artículo, espero que te haya gustado.

Ahora te reto a que analices tu toma de decisiones hasta ahora. Reflexiona sobre cuándo has tenido reacciones intuitivas y cuándo has hecho el esfuerzo mental necesario para llegar a la solución más adecuada.

Si quieres más información sobre inversión y desarrollo personal, te recomiendo los siguientes artículos de mi blog:

- Resumen de El hombre más rico de babilonia

- El último análisis de mi cartera de inversión

- Resumen de Ten peor coche que tu vecino

- Cómo empezar a invertir en bolsa en 2021

- Resumen de El inversor inteligente

Si tienes alguna pregunta, usa la sección de comentarios. Me encantará poder ayudarte 🙂

0 comentarios