Seguro que has oido a alguien hablar sobre el market timing y te has preguntado: ¿eso qué es?

Pues te digo que, sin darte cuenta, has intentado aplicar el market timing muchas veces a lo largo de tu vida. De hecho, desde pequeños nuestros padres nos enseñan a intentar hacer market timing.

¿No tienes ni idea de lo que te estoy hablando? Es normal 🙂

No te preocupes, que hoy te voy a explicar qué es el market timing y por qué debes evitarlo a toda costa. Vamos a ello.

Índice

¿Qué es el market timing?

El market timing es una estrategia de inversión que consiste en entrar y salir del mercado en función de cómo evolucione el precio. Si el mercado va a bajar, saldremos para evitar pérdidas; y si va a subir, entraremos para subirnos a la tendencia alcista y obtener beneficios.

En resumen, se trata de acertar el mejor momento para invertir en la bolsa.

Si nos centrásemos en las acciones de una determinada empresa, el market timing consistiría en comprar las acciones cuando se prevé que su precio va a subir, y en venderlas cuando se cree que el precio va a bajar.

El concepto Timing the market, por tanto, forma parte de la esencia misma de la inversión: comprar barato y vender caro. ¿O no es eso lo que siempre hemos escuchado que hay que hacer?

En mi opinión, si intentas hacer market timing corres el riesgo de obtener unos resultados mucho peores.

¿Cómo se puede implementar el market timing?

Los defensores del market timing explican que es “muy sencillo” saber cuándo hay que vender y cuándo hay que comprar. Cuando el precio tiene una tendencia bajista, es el momento de vender.

Si el activo tiene una tendencia alcista, entonces hay que comprar. Suena fácil, ¿no?

Pues sí, sin embargo la realidad es muy distinta. Es muy difícil, por no decir imposible, saber cuándo un producto de inversión va a dejar de subir y va a empezar a bajar. Y viceversa.

Una de las formas de intentar averiguar cuándo hay que vender y comprar se basa en utilizar indicadores técnicos. Yo he visto muchas estrategias distintas: cruce de medias móviles, MACD, RSI, etc.

Hay muchas variantes. Aquí ya entramos en el análisis técnico. Si lees este blog, sabrás que yo no creo en el análisis técnico.

No digo que no haya gente que pueda encontrar una estrategia ganadora, quizás si. Pero me cuesta creer que funcione consistentemente, y me parece muy difícil de demostrar.

Es muy fácil comprobar con datos que el índice S&P500 ha obtenido una rentabilidad media del 10% en los últimos 100 años, no hay más que mirar la evolución de su precio.

¿Funciona el market timing?

Esta es una buena pregunta. La respuesta es que no, no funciona.

Estadísticamente, si intentas acertar la mejor entrada y salida del mercado, acabarás obteniendo peores resultados.

Obviamente algunas veces acertarás, y obtendrás grandes ganancias. Pero a largo plazo las probabilidades juegan en tu contra.

La realidad es que es imposible acertar qué va a pasar en los mercados financieros en el futuro. Nadie sabe lo que va a hacer la bolsa mañana, o la semana que viene.

Y si alguien te dice que lo sabe, te aconsejo que desoigas sus consejos: corres el peligro de creértelos y tomar una mala decisión.

Hay numerosos estudios que demuestran que los inversores que intentan comprar y vender en el mejor momento, acaban obteniendo peores resultados.

Esto se conoce como behaviour gap, que significa “diferencia por comportamiento”. Las personas venden sus activos cuando la bolsa baja, por miedo a que su cartera baje aún más.

Ironicamente, estas decisiones para evitar obtener pérdidas son las que hacen que obtengan una rentabilidad más baja.

Un estudio se centró en analizar los resultados de los inversores de fondos de inversión que intentaban hacer market timing, y los que no. Este estudio concluyó que el market timing hacía que los inversores obtuvieran rentabilidades un 1,6% inferiores.

Como ves, cuando intentas ser “más listo que la bolsa” al final acabas perdiendo dinero.

Por eso lo mejor es invertir la misma cantidad de dinero todos los meses. Esta estrategia se conoce como Dollar Cost Averaging, y en mi opinión es la mejor forma de invertir en bolsa.

¿Seguro que el market timing no funciona?

Vamos a ver más ejemplos sobre la poca probabilidad de éxito que tienes de ganar dinero aplicando el market timing.

Un tal Warren Buffett dijo:

“Nadie, absolutamente nadie, ni siquiera yo, es capaz de prever lo que va a pasar con el precio de las acciones a corto plazo”

En mi opinión cuando Warren Buffett habla, hay que escuchar y reflexionar sobre lo que dice. Si ha acumulado 86 mil millones invirtiendo en empresas, creo que sabe de lo que habla. Por algo es uno de los mejores inversores de la historia.

Lo que Warren intenta decirnos es que no debemos intentar elegir el mejor momento para invertir en la bolsa, dado que es imposible averiguarlo.

Lo más probable es que el mejor momento para invertir fuera ayer, y el segundo mejor momento sea hoy.

Me gustaría destacar que las ganancias en la bolsa vienen cuando inviertes de forma adecuada, regularmente, y durante un largo periodo de tiempo.

Para invertir en bolsa, yo recomiendo los fondos indexados, que son la forma más sencilla y fácil de obtener una buena rentabilidad.

Ahora te voy a mostrar un ejemplo con números, para que lo entiendas mejor.

Ejemplo del market timing

Encontré este ejemplo (está en inglés) hace unos meses navegando por internet, y la verdad que me encanta. Me parece perfecto para ejemplificar lo mal que funciona el market timing. ¡Allá va!

Esta es la historia de tres amigos, Miguel, Julia y Lucía. Todos han ahorrado e invertido en el índice S&P500 a lo largo de los últimos 40 años, desde 1979 hasta 2019.

En concreto, su ahorro ha sido de 200 euros al mes. A lo largo de 40 años esto da un total de 96.000€ ahorrados, no está nada, pero que nada mal.

Pero, después de todo este tiempo, cada uno acabó con una cantidad de dinero distinta debido a su estrategia de inversión.

Miguel, Julia y Lucía conocían la importancia de mantener tu inversión a lo largo de los años. Por ello, todos invirtieron en un fondo indexado al S&P500. Nunca vendieron, y siempre reinvirtieron sus dividendos.

Pero cada uno tenía una estrategia distinta a la hora de elegir el momento de invertir.

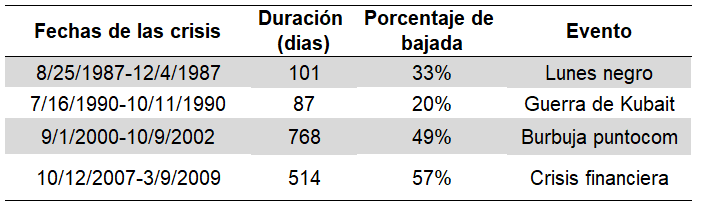

Miguel y Julia sabían que los mercados de valores tienen una gran volatilidad, e intentaban evitar las grandes bajadas de la bolsa. Y tenían razón, dado que desde 1979 hubo 4 grandes crisis, como puedes ver en la tabla a continuación.

Aquí puedes ver la duración de las crisis y el porcentaje de bajada desde el punto máximo previo a la crisis, hasta el punto mínimo.

Ahora vamos a ver las estrategias de inversión de estos tres amigos.

Miguel, el peor market timing del mundo

Miguel invierte justo antes de que caiga la bolsa. Podriamos decir que Miguel tiene la increíble habilidad de poseer el peor market timing del mundo.

Este inversor guarda 200 euros cada mes en su cuenta de ahorros, obteniendo un 3% de rentabilidad, hasta que llega el peor día posible. Estuvo ahorrando 8 años para invertir justo antes del lunes negro.

Pero no vendió. Continuó ahorrando, y volvió a invertir en la bolsa justo antes de las 3 crisis siguientes. Cada vez que invertía todos sus ahorros veía como la bolsa se venía abajo.

La última vez que invirtió fue antes de la crisis financiera de 2007, y ha estado ahorrando desde entonces.

Con esta perfecta forma de invertir en el peor momento posible, los 96.000€ de Miguel se han transformado en 663.000€.

Incluso a pesar de haber invertido en los peores momentos posibles, su cartera ha crecido mucho gracias a que después de cada crisis la bolsa se recuperó y siguió subiendo, y Miguel se aprovechó de estas subidas.

Julia, la artista del market timing

Después tenemos a Julia. Ella es una artista del market timing y es capaz de predecir el momento exacto en el que el mercado va a dejar de bajar en una crisis, y va a empezar a subir.

Julia también pone cada mes 200 euros en su cuenta de ahorros, obteniendo un 3% de rentabilidad anual, a la espera de que haya una crisis, y entonces invierte en el punto más bajo, para obtener todas las ganancias gracias a las subidas de la bolsa.

Julia fue capaz de predecir el punto de inflexión de la burbuja puntocom y la crisis financiera con una precisión impresionante.

Gracias a esa impecable forma de saber qué va a hacer el mercado, sus 96.000€ ahorrados se han convertido en 956.000€, casi un millón de euros.

Es una cantidad mayor que la de Miguel, pero llama la atención que, la mejor forma de market timing comparada con la peor, sólo tiene una diferencia del 44%.

Esto implica que tanto Julia como Miguel han obtenido la mayor parte de sus ganancias gracias a invertir y mantener sus inversiones durante muchos años.

Lucía, la inversora constante

Por último, tenemos a Lucía. Ella hace una gestión distinta de sus inversiones.

Lucía no ha intentado elegir el mejor momento para invertir, dado que ella no cree en el market timing. Simplemente fue invirtiendo sus 200 euros todos los meses, siguiendo la estrategia dollar cost averaging.

A Lucía no le interesaba saber el precio de la bolsa, ni se preocupaba cuando había una gran bajada o los periódicos decían que se avecinaba una crisis terrible.

Ella creó una transferencia periódica a su fondo indexado al S&P500 en 1979 y nunca volvió a mirar su cuenta de inversiones.

Cuando Lucía decidió retirarse, 40 años después, fue a ver el valor de su cartera, y se quedó muy sorprendida.

Sus inversiones habían ascendido a 1.386.000€.

Lucía consiguió unos resultados mucho mejores que Julia gracias a invertir periodicamente en la bolsa.

Resultados

Vamos a repasar las cuentas, para que te queden claras:

- Tipo de inversión: buy and hold en un fondo indexado al S&P500

- Dinero ahorrado e invertido: 96.000€

- Miguel – peor market timing del mundo: 663.000€

- Julia – mejor market timing del mundo: 956.000€

- Lucía – invirtiendo cada mes: 1.386.000€

Como ves, incluso el mejor market timing del mundo obtiene peores resultados que una simple estrategia de invertir todos los meses.

¿Cómo puede ser?

Esto se debe a que Lucía va invirtiendo todos los meses, por lo que su capital permanence más tiempo invertido. Esto le permite aprovechar todas las subidas de la bolsa a lo largo del tiempo.

Espero que este ejemplo te haya dejado claro que el market timing no sólo no es posible, sino que además no es recomendable, dado que simplemente invirtiendo cada mes en el índice S&P500 obtienes una rentabilidad mejor.

Es importante destacar que no se ha tenido en cuenta el cambio de euros a dólares para simplificar los cálculos.

¿Cómo debo invertir entonces?

Como acabamos de ver, es muy probable que el market timing te haga perder eltiempo y tu dinero, así que te recomiendo que abandones tu bola de cristal y te dediques a invertir periodicamente, independientemente de las circunstancias financieras y económicas.

Una buena educación financiera, basada en los ejemplos y estudios que acabamos de ver, nos indica que no debemos intentar hacer market timing.

En cambio, debemos seguir la estrategia dollar cost averaging (DCA).

Esta estrategia consiste en invertir todos los meses. Inviertes cuando la bolsa ha subido y cuando ha bajado, cuando hay crisis y cuando no. Inviertes periodicamente la misma cantidad, y no te importa lo que esté pasando en el mundo. Así de sencillo.

Esto hará que consigas muchos mejores resultados que si tratas de predecir lo que va a ocurrir con la economía y la bolsa.

Si crees que en inversión lo difícil funciona mejor que lo sencillo, me alegra decirte que no es así. En el 99% de los casos, una estrategia simple y fácil de seguir obtendrá mejores resultados.

Más artículos relacionados con la bolsa

Si quieres seguir aprendiendo sobre invertir en bolsa, te recomiendo los siguientes artículos del blog:

- Cuando es el mejor momento para invertir en bolsa

- Cómo empezar a invertir en bolsa en 2021

- Indexa Capital,la mejor forma de empezar a invertir

- Guía de Fondos indexados

- El análisis de mi cartera más reciente

Cualquier duda o pregunta que tengas, no dudes en usar la sección de comentarios para preguntarme. Te responderé encantado.

0 comentarios