Bienvenidos al segundo capítulo de mi viaje en el mundo de la bolsa. Como resumen rápido de mi post anterior, estamos en febrero de 2019. Acabo de experimentar mi primera recesión, y no me ha gustado mucho.

Entre octubre y diciembre de 2018, el índice S&P500 cayó un 20%, arrastrando mis fondos con él. A finales de diciembre el S&P500 comenzó a subir, y a finales de enero de 2019 ya había crecido un 17% (en sólo 6 semanas).

Tras ver este comportamiento, y después de haber acumulado un rendimiento anual del 10% con mi fondo indexado S&P500 durante 3 años, me decidí a aprender más. Mi amigo Sergio me recomendó el libro “Rich Dad, Poor Dad“. Así es como me di cuenta de que la mejor forma de aprender a invertir en acciones no estaba en Internet, sino en los libros.

Índice

Mi viaje de aprendizaje con la bolsa – Libros

Estuve investigando cuales eran los “mejores libros para invertir en la bolsa”, y obtuve la siguiente lista:

- El Inversor Inteligente – Benjamin Graham

- Los ensayos de Warren Buffet – Lawrence Cunningham

- Un paso por delante de Wall Street – Peter Lynch

- Batiendo a Wall Street – Peter Lynch

Compré los cuatro en Amazon y mi viaje con la bolsa continuó. Si quieres aprender cómo funciona la bolsa, te recomiendo todos los libros de arriba excepto “los ensayos de Warren Buffet“. Aunque es un buen libro, no me pareció tan útil como los demás. Ahora os voy a hacer un pequeño resumen de mis dos favoritos.

El inversor inteligente – Benjamin Graham

Este fue el primer libro que leí sobre finanzas, y te puedo asegurar que no fue facil. Fue como volver a la universidad, sólo que 10 años después y con mi cerebro medio atrofiado! Recuerdo que tenía que parar cada dos páginas para buscar el significado de las palabras. ¡No conocía ni la mitad!

Me sorprendió porque siempre me habían interesado las finanzas, y recientemente había estado leyendo mucho sobre el tema en Internet, así que yo pensaba que ya tenía los cimientos. Bueno, El Inversor Inteligente me desmotró que estaba muy equivocado 🙂

Este libro cambió mi punto de vista sobre las acciones para siempre

El libro define la inversión en valor (value investing), que se centra en generar beneficios constantes a largo plazo, destacando la importancia de ignorar los movimientos de la bolsa y elegir empresas basadas en su valor contable.

Ideas principales del libro

- Analizar la evolución a largo plazo de la empresa antes de invertir

- Pon el foco en rendimientos estables y seguros

- Reduce el riesgo diversificando tus inversiones

- La bolsa es errática, irracional y muchas veces no sigue al análisis fundamental. Debes ignorar sus movimientos

- Sigue la estrategia de inversión “dollar cost averaging“. Invierte en la bolsa regularmente la misma cantidad, independientemente de si sube o baja

- Balancea tu cartera entre acciones (25%-75%) y bonos (25%-75%), dependiendo de lo caras que sean las acciones (ratio P/E)

- Elige acciones donde P/E * P/B < 22.5

El ratio P/E se obtiene al dividir el precio de una acción entre los beneficios por acción. P/E te ayuda a saber si una acción es cara o barata.

El ratio P/B se obtiene al dividir el precio de una acción entre el valor contable de la compañía. P/B te dice si una acción está sobrevalorada.

Lo mejor – El Señor Mercado

Hay tantas ideas brillantes en este libro que, si empezara, nunca terminaría, así que voy a hablarte del Señor Mercado. He hablado del señor mercado en el punto 4 de las ideas principales del libro. Benjamin Graham describe al señor mercado (Mr Market) como una persona que viene a la puerta de tu casa todos los días y te dice diferentes cotizaciones para las mismas acciones.

El señor mercado no es muy inteligente, es irracional, impredecible, y su estado de ánimo cambia repentinamente. Benjamin Graham nos recomenda ignorar completamente al señor mercado, centrándonos en seguir nuestra estrategia y hacer nuestra propia investigación.

Como ya te habrás dado cuenta, el señor mercado representa a la bolsa, cuyos vaivenes repentinos e inexplicables deben ser ignorados.

No es de extrañar que Warren Buffet lo considere el mejor libro sobre la inversión jamás escrito. Si Warren Buffet lo describe así, es que es un buen libro.

Cuando terminé de leerlo me sorprendió la cantidad de conocimiento que había aprendido en tan poco tiempo. Lo releí de nuevo y apunté las páginas que tenían las ideas mas importantes, para poder volver a leerlas cuando lo necesitara.

Ganar dinero con las acciones es posible

En este punto de mi viaje, estaba convencido de que ganar dinero con la bolsa era posible. Tomé mi primera decisión basada en el análisis fundamental, vendí uno de mis fondos de inversión. Fue el Baillie Gifford American Clase B – Acumulación, porque ví que la media del P/E de sus acciones era 50. Eso es más de 3 veces el máximo recomendado por Benjamin Graham, que es 15.

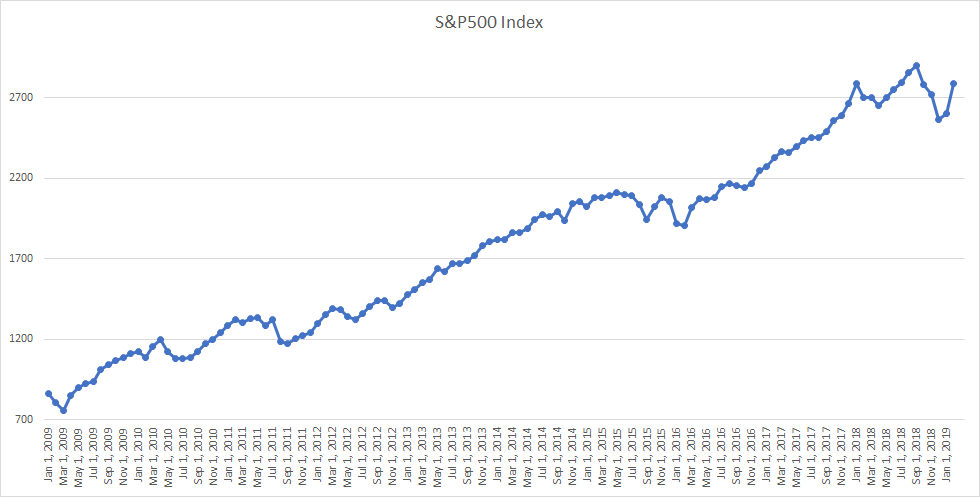

Estuve analizando el comportamiento del índice S&P500, y descubrí que había obtenido un 9% de rendimiento anual en los últimos 150 años. Si eliges un período de 10 años o más, normalmente te da una rentabilidad anual del 10%. Compruébalo tu mismo con la calculadora de retorno S&P500.

Análisis del Índice S&P500

Si revisamos la evolución del índice S&P500 en los últimos 10 años, es realmente increíble. Comenzamos en 2009, al final de la crisis financiera de 2008, con un valor de 750. 10 años después, en 2019, estamos en 3000. Eso significa que el valor se ha multiplicado por 4 en 10 años, lo que significa un crecimiento anual del 15%.

Es importante tener en cuenta que este enorme crecimiento ha ocurrido debido a que el valor estaba muy bajo en 2009 debido a la crisis financiera. De todas formas, la gráfica nos da una idea de los rendimientos que la bolsa nos puede dar.

Después de terminar el libro y analizar el índice S&P500, me di cuenta de que obtener una rentabilidad anual del 10% no era algo extraordinario. ¡Era lo normal! En ese momento comencé a trazar mi estrategia (hablaré de ella en mi siguiente post), que incluía fondos de inversión, fondos indexados y acciones escogidas por mí.

Tenía muchas ganas de empezar a elegir mis propias acciones, pero sabía que no estaba listo, aún no. Necesitaba aprender más, así que comencé el segundo libro de mi viaje en el mundo de la bolsa.

Un paso por delante de Wall Street – Peter Lynch

Peter Lynch es el antiguo manager del multimillonario fondo de Magallanes de Fidelity, donde consiguió un rendimiento anual del 29% entre 1977 y 1990. 29% de retorno durante 13 años, es simplemente increíble. Si hubieras metido en su fondo 10.000 euros en 1977, a finales de 1990 tendrías 280.000 euros. 28 veces más, no está mal, ¿verdad?

Ideas principales del libro

- Presta atención a las empresas con las que te cruzas en tu día a día. Esta es la mejor manera de encontrar una buena oportunidad

- Invierte en acciones con un P/E inferior al crecimiento esperado de sus beneficios

- No importa lo buena que sea una empresa, un 50 de P/E significa que necesita crecer 50% por año, eso sólo conduce a pérdidas

- Busca empresas con deuda baja o nula. Una empresa sin deudas no puede arruinarse

- Pregúntate cómo reaccionarás si la bolsa se hunde

- Hay 6 tipos de empresas: de bajo crecimiento, sólidas, de crecimiento rápido, cíclicas, recuperables y con activo oculto

- Las categorías de crecimiento rápido y recuperables tienen un gran potencial de beneficios, pero también más riesgo

- Busca “tenbaggers”, que son las acciones que crecen diez veces respecto a su valor inicial

Este libro fue muy fácil de leer, sobre todo después de leer “El Inversor Inteligente“. Ya había aprendido la mayoría de los conceptos básicos, y la narrativa fue fácil de seguir.

Lo mejor – comparación entre P/E y beneficios

De nuevo hay muchas cosas que me gustaría destacar, pero para no extenderme en exceso, me gustaría hablarte de la importancia de comparar el ratio P/ E y el crecimiento de los beneficios.

Respecto al P/E, Peter Lynch recomienda utilizar el siguiente criterio:

- P/E< 15 implica que la acción es barata. Cuando más bajo el P/E mejor

- P/E > 20 nos dice que la acción es cara. Cuanto más alto el P/E peor

Por supuesto que hay muchas más variables que deben tenerse en cuenta. Las explicaré todas en mi post sobre mi estrategia con las acciones.

Peter Lynch aboga por comprar empresas cuyo P/E es menor que el crecimiento de sus beneficios. Si el P/E de una empresa es 10, y el crecimiento de sus ganancias es del 20%, has encontrado una ganga!

El precio debe duplicarse hasta que el P/E sea igual que el crecimiento de los beneficios, por lo que las ganancias potenciales son grandes.

Por otro lado, si el P/E de una empresa es 30, y sus ganancias aumentarán un 15% este año, invertir en ella es muy arriesgado. Tarde o temprano el precio sufrirá una corrección para que el P/E se iguale con el crecimiento. Para esto el precio tiene que bajar en un 50%, lo que significa una gran pérdida. Peter Lynch destaca la importancia de tener siempre en cuenta el P/E y el crecimiento de los beneficios a la hora de evaluar una acción.

Origen de mi estrategia con las acciones

Tras terminar el libro “Batiendo a Wall Street”, decidí que la fase de lectura de mi viaje con la bolsa había concluido, con éxito! 🙂

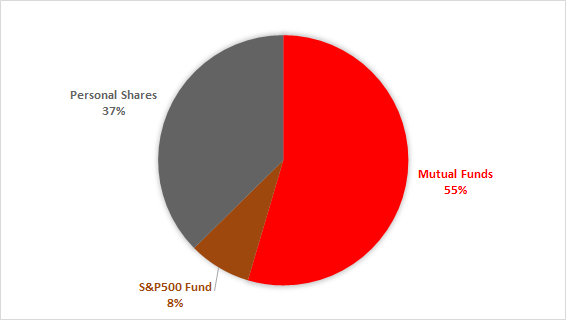

Diseñé una estrategia basada en los criterios establecidos en los tres libros que acabo de mencionar. Mis ideas principales fueron:

- Cartera dividida en fondos de inversión, fondos indexados y acciones personales

- El fondo indexado hará un seguimiento del S&P500, con el objetivo de lograr la rentabilidad anual del 9% que ha obtenido durante los últimos 150 años

- Los fondos de inversión serán escogidos en función de los resultados de los últimos 5 años, y el objetivo es obtener un rendimiento mayor que el del S&P500

- Las acciones personales tendrán que cumplir con un criterio definido, y el objetivo es superar tanto el S&P500 como los fondos de inversión

Mi meta es ser capaz de identificar acciones que tengan un mejor desempeño que el índice S&P500 y los mejores fondos de inversión que pueda encontrar. Como puedes ver, me gusta ponerme objetivos ambiciosos, que me motiven para trabajar duro para lograrlos.

Actualmente mis acciones personales representan el 37% de mi cartera de acciones, lo que demuestra lo mucho que creo en mi estrategia. Pronto crearé un post explicando cuáles son mis criterios para elegir una acción.

Donde estoy ahora

Mientras escribo este último capítulo de mi viaje en el mundo de la bolsa, a través de la ventana puedo ver que el otoño ya ha llegado. Es octubre (2019), y estoy convencido de que las acciones son la mejor forma de acumular riqueza.

Simplemente eligiendo un fondo indexado con comisiones bajas que siga el S&P500 e ir poniendo dinero cada mes, puede darte un rendimiento del 9% en el transcurso de muchos años. Actualmente los bancos españoles dan un 0.1% en las cuentas de ahorros. Creo que conseguir 90 veces más con tu dinero no está mal, ¿verdad?

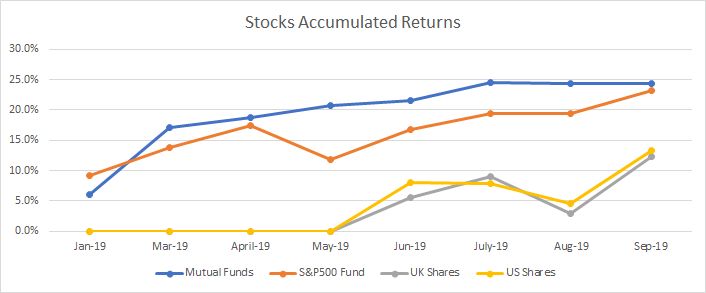

Durante los primeros 8 meses de 2019, he logrado la increible rentabilidad del 25% en mi cartera de acciones.

Esto se debe principalmente a los fondos de inversión y al fondo indexado S&P500. Es importante destacar el excelente desempeño de mis acciones personales, logrando un crecimiento del 12% en sólo 4 meses.

Si quieres ver el análisis detallado de mis inversiones, échale un vistazo a el último análisis de mi cartera de inversión.

Viaje en el mundo de la bolsa – Conclusión

Basándome en el análisis que he hecho este año, y en los resultados que estoy obteniendo, creo firmemente que la libertad financiera es alcanzable, y las acciones son la mejor forma de invertir para hacerlo.

Me gusta diversificar, por eso estoy aumentando mi posición en Crowdlending. Pero aun así, me encantan las acciones, y me gusta el desafío de elegir fondos de inversión y acciones que superen al índice S&P500.

¿Difícil? Sí, mucho. ¿Imposible? En absoluto, ¡así que estoy dispuesto a aceptar el desafío! Mi viaje con la bolsa no ha hecho más que empezar.

Antes de acabar me gustaría enseñarte las rentabilidades que se puede obtener invirtiendo en la bolsa. Echale un vistazo a la gráfica de abajo, que muestra el retorno obtenido por el fondo de inversión Lindsell Train Global Equity Class D. En 5 años ha crecido un 180%.

Básicamente casi hemos triplicado nuestro dinero en 3 años.

Si quieres saber más sobre invertir en la bolsa, échale un vistazo al artículo.

Compartir es vivir

Si le ha gustado el último capítulo de mi viaje con la bolsa, por favor usa los botones de abajo para compartirlo. Estoy tratando de llegar al mayor número de personas posible. Creo que puedo ayudarles a aumentar su riqueza y alcanzar la libertad financiera

Si tienes alguna pregunta, no dudes en usar la sección de comentarios, aqui abajo. Estoy aquí para ayudar.

0 comentarios