Buenas, bienvenido al análisis de mi cartera de julio. Este mes ha sido una montaña rusa para mí.

Aunque sea verano, he de reconocer que he trabajado más que nunca. Comencé julio estando cerca de terminar mi curso para la bolsa, y para eso necesitaba hacer un último esfuerzo.

Tras muchas horas de curro, por fin el 20 de julio el curso vió la luz. Fue una gran satisfacción tras 3 meses de intenso trabajo. Ese sentimiento que tienes cuando estás contento con lo que has hecho. Pues así me sentí.

Lo que no imaginaba es la gran acogida que iba a tener. En la semana de lanzamiento lo compraron 48 personas, ¡ni más ni menos!

Esto superó todas mis expectativas. Yo esperaba que 10 personas estuvieran interesadas en él, pero, ¿¿casi 50?? No estaba ni en mis mejores sueños.

Esto ha tenido un gran impacto en mis ingresos de este mes, como estás a punto de comprobar.

Dejándo de lado el curso, este ha sido un buen mes para la bolsa de Estados Unidos, y un mal mes para practicamente el resto. Los índices Nasdaq100 y S&P500 se empeñan en decirle al mundo que la economía no está mal, sino que todo va viento en popa.

Llama la atención el crecimiento que están teniendo estos índices cuando la economía está en recesión (el PIB de Estados Unidos ha bajado un 9,5% en el segundo trimestre).

¿Estamos presenciando otra burbuja? Puede ser, sólo el tiempo lo dirá.

Ahora vamos a pasar a ver los principales resultados de mi cartera en julio:

- He ahorrado un 87,5% de mis ingresos

- La rentabilidad acumulada de mis inversiones se mantiene en un 21,0%

- Ya soy un 77,4% libre financieramente (primer objetivo – supervivencia)

Mi tasa de ahorro ha sido espectacular, la verdad. Ojalá pueda mantenerla tan alta. Para eso voy a tener que aumentar mis ingresos, y en ello estoy trabajando 🙂

Índice

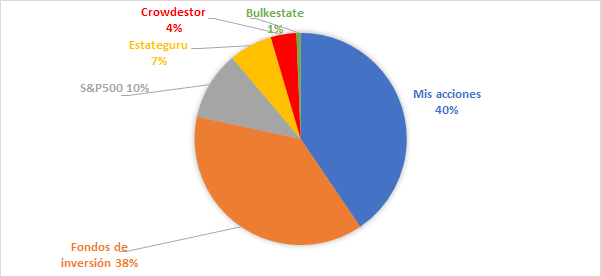

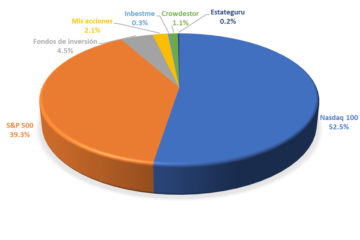

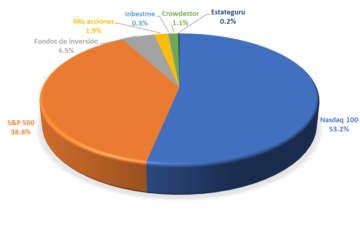

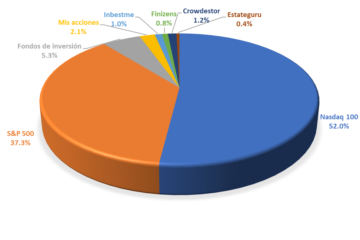

Distribución de activos en mi cartera en julio de 2020

Las empresas que yo he elegido (mis acciones) siguen siendo la posición más importante de mi cartera, con un 40%. Pero si comparas con análisis de meses anteriores, puedes ver que su tamaño está bajando.

Esto se debe a que quiero invertir más dinero en los fondos de inversión y los fondos indexados, dado que están obteniendo una mejor rentabilidad.

En segundo lugar aparecen los fondos de inversión, muy cerquita de la primera posición, con un 38%.

Tras estos tenemos el fondo indexado al índice S&P500 representando un 10%.

Finalmente están las plataformas de Crowdlending, Estateguru (7%), Crowdestor (4%) y Bulkestate (1%).

Como ya sabrás si sigues el blog, llevo unos meses reduciendo mis inversiones en el sector crowdlending, debido a los fraudes en las plataformas Kuetzal y Envestio (y quizás en Grupeer también). Cuando se cree una regulación financiera que proteja a los usuarios en caso de fraude, me plantearé volver a invertir.

Esta regulación financiera sí que existe en la bolsa, y por eso creo que es más seguro invertir en bolsa.

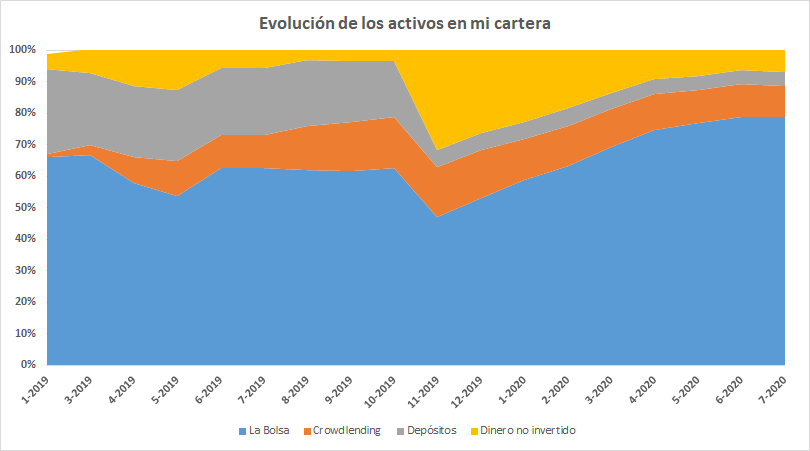

En julio no ha habido grandes cambios en la evolución del peso de las distintas inversiones en mi cartera:

Yo he seguido invirtiendo en la bolsa todas las semanas, pero el aumento de ingresos inesperado ha hecho que el dinero no invertido crezca un poco.

Mi objetivo es tener un 97% de mi dinero invertido en la bolsa, siendo el 3% restante mi fondo para emergencias. He diseñado un plan para llegar a ese punto a principios del 2021.

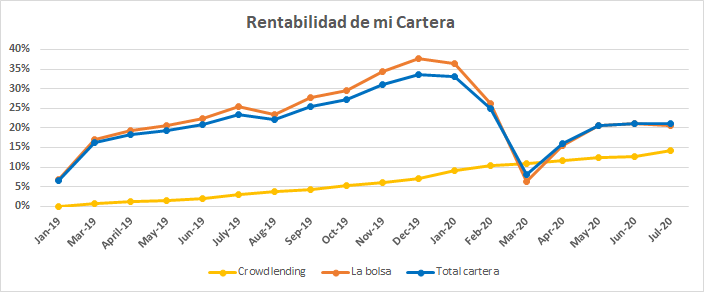

Rentabilidad de mi cartera

Julio ha sido otro mes plano para el rendimiento de mi cartera. La rentabilidad mensual de mi cartera ha sido un -0,1%, es decir, el mismo valor.

Mis inversiones en bolsa han sufrido una pequeña bajada, y se ha compensado con mi cartera de crowdlending, que en julio ha tenido mejores resultados que en los meses anteriores.

Rentabilidad de mi cartera en bolsa en julio de 2020

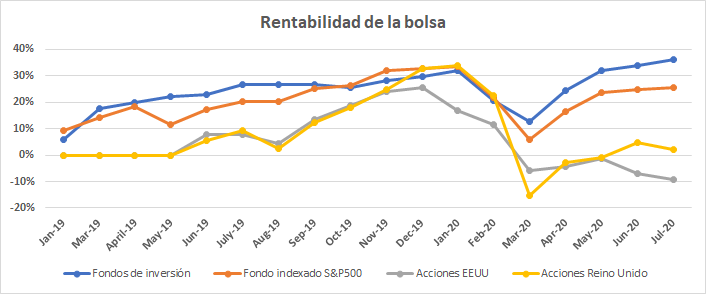

Los resultados de mis estrategias de inversión han sido muy diferentes. De nuevo los fondos de inversión han sido los ganadores, y siguen aumentando su rentabilidad.

La otra cara de la moneda son las empresas elegidas por mí, que han sufrido una nueva caida.

Si quieres aprender a invertir, te recomiendo mi video-curso para invertir en bolsa.

Podrás pasar de 0 a 100 en tan sólo 30 días, con 41 videos y más de 10 horas de contenido. Además, tendrás soporte inmediato para solucionar tus dudas, dado que yo mismo te responderé.

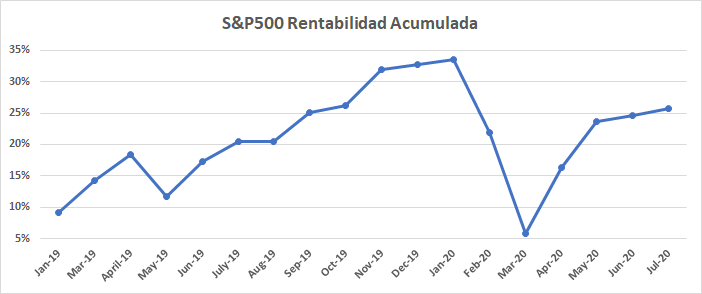

Fondo indexado S&P500

El fondo indexado al S&P500 sigue dando buenos resultados. Este mes ha obtenido un 0,8% de crecimiento, alcanzando un 25,7% de rentabilidad acumulada. Y podría haber sido mayor, dado que el índice S&P500 ha subido un 5,4%.

¿Por qué no ha crecido un 5,4% mi fondo indexado, te preguntas?

Esto se ha debido a la gran bajada que ha sufrido el dólar respecto al euro

El dólar ha bajado un 4,6% este mes. Esto implica que el valor de las inversiones en euros es un 4,6% inferior.

Este es el impacto que tiene invertir en otras divisas. El valor de tu cartera en tu moneda local (en mi caso el euro) se ve impactado por las fluctuaciones del cambio.

En mi opinión esta bajada es buena si inviertes a largo plazo, dado que te permite comprar más barato 🙂

Volviendo a los fondos indexados, creo que son la mejor forma de invertir, porque obtienes una alta rentabilidad y pagas comisiones muy bajas.

Accede aquí a mi guía sobre fondos indexados.

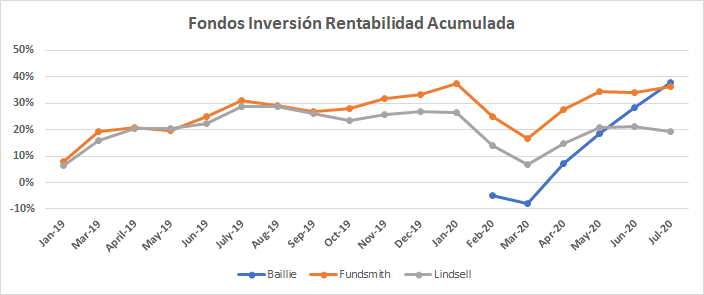

Fondos de inversión

Estoy muy contento con la rentabilidad de los fondos de inversión, dado que están consiguiendo batir al índice S&P500.

El fondo de inversión Baillie ha continuado su ascensión meteórica, y ha conseguido situarse como el fondo de inversión con la mayor rentabilidad acumulada.

Lo más sorprendente de todo es que lo ha conseguido en tan sólo 6 meses.

Cuando empecé a invertir en él, Fundsmith le sacaba más de un 30% de rentabilidad. Esto implica que en estos 6 meses el fondo Baillie ha obtenido una rentabilidad más del 30% superior a la del Fundsmith. Impresionante.

Si quieres ver los detalles (nombre completo, ISIN) de los fondos de inversión en los que invierto, y del resto de activos de mi cartera, te lo cuento aquí.

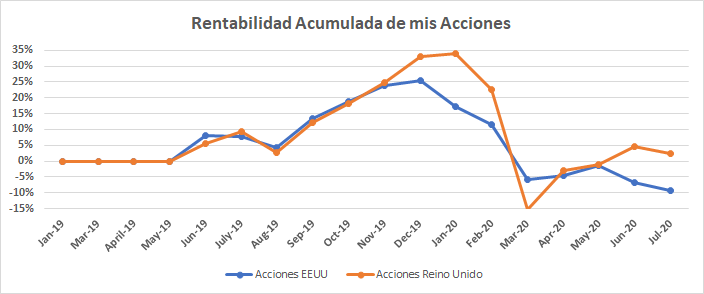

Mi cartera de acciones

Mi cartera de empresas no está obteniendo buenos resultados los últimos meses. La crisis del Coronavirus no le ha sentado nada bien.

En julio mi cartera de acciones de Reino Unido y de Estados Unidos tuvieron un comportamiento similar, bajando un 2,3% y 2,4% respectivamente.

Vamos a ver cómo le ha ido a cada compañía:

| Name | Country | Initial Price | Current Price | July return | Total Return | Position Size |

|---|---|---|---|---|---|---|

| US ($) | 151.4 | 253.7 | 11.8% | 67.6% | 2.1% | |

| US ($) | 1087 | 1488 | 4.9% | 36.9% | 1.6% | |

| Persimmon | UK (£) | 20.5 | 24.0 | 4.8% | 19.7% | 3.0% |

| Bank of America | US ($) | 28.6 | 24.9 | 4.6% | -11.8% | 16.5% |

| Fifth | US ($) | 17.8 | 19.9 | 3.6% | 12.7% | 5.4% |

| Barratt Developments | UK (£) | 5.83 | 5.10 | 3.0% | -11.8% | 13.7% |

| Ferguson | UK (£) | 50.6 | 67.9 | 2.7% | 35.4% | 5.8% |

| Biogen | US ($) | 235.0 | 274.7 | 2.7% | 16.9% | 16.3% |

| JP Morgan Chase | US ($) | 136.6 | 96.6 | 2.7% | -27.9% | 1.2% |

| M&T Bank | US ($) | 160.7 | 106.0 | 1.9% | -31.3% | 2.5% |

| Rio Tinto | UK (£) | 46.8 | 46.2 | 1.5% | 5.2% | 1.4% |

| CRH | UK (£) | 26.2 | 27.7 | 0.7% | 7.4% | 5.5% |

| Bristol Myers | US ($) | 45.1 | 58.7 | -0.2% | 31.6% | 5.7% |

| Legal & General | UK (£) | 2.62 | 2.10 | -4.5% | -14.0% | 8.3% |

| Wells Fargo | US ($) | 48.1 | 24.3 | -5.1% | -47.3% | 0.6% |

| Suncor Energy | US ($) | 31.6 | 15.8 | -6.5% | -46.1% | 0.6% |

| Ashtead | UK (£) | 21.6 | 24.4 | -10.3% | 13.7% | 9.2% |

| Delta Airlines | US ($) | 58.0 | 24.9 | -11.4% | -56.5% | 2.5% |

| Taylor Wimpey | UK (£) | 1.69 | 1.18 | -16.9% | -21.6% | 1.1% |

La gran ganadora de este mes ha sido Facebook, con una subida del 11,8%. La rentabilidad total que he obtenido con Facebook es un 67%. Esto se debe a que invertí en ella a mediados de Marzo, justo antes de que empezaran las bolsas a subir.

Empresas Google, Bank of America y Persimon también han tenido un buen mes, subiendo casi un 5%.

En el lado de las pérdidas tenemos a Taylor Wimpey, que ha bajado un 17% este mes.

Para invertir en la bolsa yo utilizo el bróker DEGIRO, que tiene unas comisiones muy bajas.

Puedes aprender más sobre este bróker con mi super-guía sobre DEGIRO.

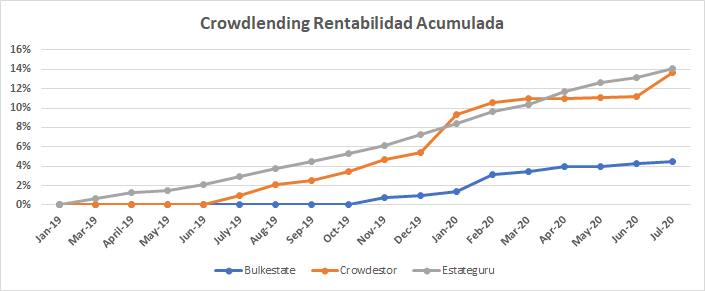

Rendimiento de mi cartera de crowdlending en julio de 2020

El mes de julio ha sido bueno para mi cartera de crowdlending, obteniendo un 1,3% de rentabilidad mensual.

Destaca sobre todo Crowdestor, dado que varios prestatarios han pagado intereses atrasados. Esto ha hecho que la rentabilidad mensual ascienda al 2,2%.

Me alegra ver que los préstamos comienzan a pagar intereses. Parece que poco a poco se va recuperado la normalidad tras la crisis del Coronavirus.

Si quieres aprender más sobre Crowdestor, échale un vistazo a mi guía sobre esta plataforma.

Estateguru sigue ostentando la mayor rentabilidad acumulada, aunque quizás no por mucho tiempo. Este mes ha obtenido un 0,8% de rentabilidad mensual, un resultado sólido.

Por último tenemos a Bulkestate. En esta plataforma los intereses se pagan al finalizar los préstamos, por lo que es normal que su rentabilidad acumulada sea tan baja.

En un par de meses se acaban varios préstamos, y su rendimiento total crecerá.

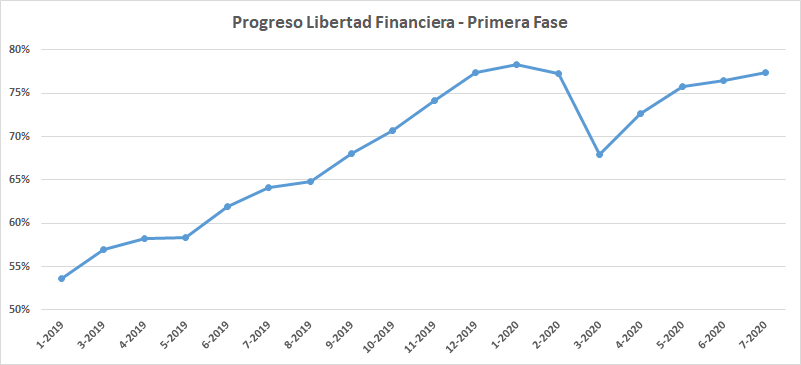

Progreso hacia la libertad financiera

En esta sección te muestro cómo va mi camino hacia el primer objetivo de la libertad financiera, que no es otro que la supervivencia.

En julio he seguido subiendo, alcanzando el 77,4% de libertad financiera. Poco a poco me voy acercando a mi primer objetivo.

Si quieres aprender qué es la libertad financiera y cómo puedes conseguirla, échale un vistazo al artículo.

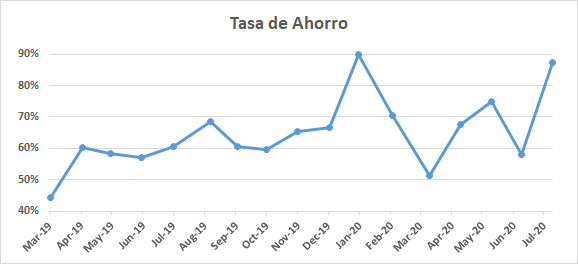

Tasa de ahorro

La tasa de ahorro este mes ha sido espectacular. He podido ahorrar el 87,5% de mis ingresos.

Esto ha sido gracias a:

- Los ingresos que he obtenido por el curso

- La paga extra

Si combinas ambas cosas, y le añades que mis gastos se han mantenido igual, el resultado es un ahorro de casi el 90%. Estoy muy contento, dado que ahorrar es fundamental para hacer crecer tu dinero.

¿Te gustaría aprender a ahorrar? Te ayudo con mi super guía del ahorro, donde te muestro el método con el que ahorré el 60% de mis ingresos en 2019.

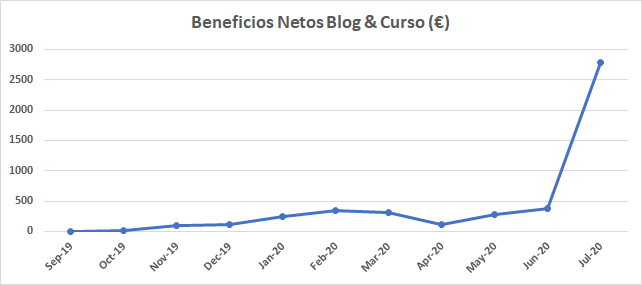

Ahora vamos a hablar sobre el blog y el curso, aquí viene el plato fuerte 🙂

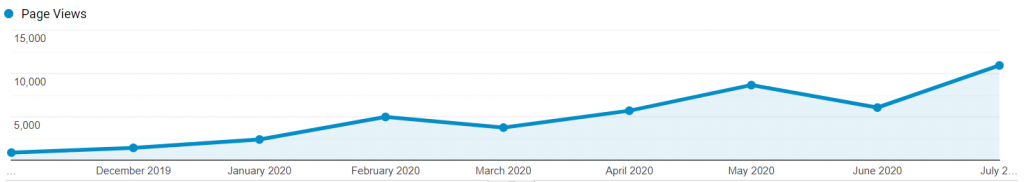

Estadísticas del blog

Julio ha sido una maravillosa montaña rusa para el blog:

- Páginas vistas: 10937, un crecimiento del 80% comparado con junio

- Seguidores en Twitter: 4330, con 1360 seguidores nuevos

- Suscriptores del blog: 396, con 83 suscriptores nuevos

El crecimiento de tráfico que ha experimentado el blog ha sido espectacular. Un 80% más que en junio, ¡ha estado cerca de ser el doble!

Esto se ha debido en gran parte a la publicación de mi curso para la bolsa, que despertado mucho interés. lo mejor de todo es que el curso no sólo ha aumentado el tráfico…

Los beneficios del blog han experimentado una subida increíble, alcanzando los 2.795€. Esto se ha debido en gran parte al curso, que ha generado 2.400€ de ganancias.

Más de 50 personas se han unido en las primeras dos semanas, y ya hay varios que lo han completado. Sus opiniones han sido muy buenas, así que estoy contento.

Si quieres aprender a invertir en bolsa con mi video-curso y hacer que tu dinero trabaje para ti, apúntate ahora. Te espero dentro 🙂

Para finalizar el análisis de cartera de julio, quiero hablarte de Inbestme. Es un robo advisor que diseña una cartera de fondos indexados adaptada a tu perfil de inversor y tu tolerancia al riesgo.

Además, ahora tienen una gran promoción. SI quieres saber más, échale un vistazo a mi guía sobre Inbestme.

Mas artículos relacionados con invertir en bolsa

Si quieres seguir aprendiendo sobre inversión y bolsa, te recomiendo los siguientes artículos del blog:

- Cómo empezar a invertir en bolsa en 2021

- Inbestme, guía sobre este gran robo advisor

- Fondos indexados, la mejor forma de invertir en bolsa

- Analisis de mi cartera en junio de 2020

Cualquier duda o pregunta que tengas, no dudes en usar la sección de comentarios para preguntarme. Te responderé encantado.

0 comentarios