[Actualización] : han pasado 3 años desde que escribí este artículo, y Crowdestor acumula retrasos en muchos de sus proyectos.

No creo que sea una buena plataforma de crowdlending para invertir.

Dejo el resto del artículo como lo tenía hasta ahora.

Ha llegado el día en el que haga la review de crowdestor. Mi plataforma favorita para invertir en crowdlending no podía faltar en mi blog.

En mi opinión Crowdestor es la mejor plataforma de crowdlending. Solo llevo invirtiendo en ella 7 meses, pero me ha cautivado por completo.

Su alta rentabilidad, los proyectos nuevos publicados cada semana y la facilidad de uso de su página web hace que Crowdestor esté en el top 1 de mis plataformas de crowdlending.

Por algo es la empresa que más esta creciendo en mi cartera de Crowdlending.

Si no sabes lo que es el crowdlending (también conocido como peer to peer lending, o p2p lending), te recomiendo que le eches un vistazo a mi guía para ganar dinero invirtiendo en crowdlending.

Bueno, empecemos con mi análisis!

Índice

¿Qué es Crowdestor?

Crowdestor es una plataforma de crowdlending que permite a los inversores invertir en préstamos de empresas de toda Europa. Estos préstamos sirven para que las empresas obtengan financiación, y puedan desarrollar sus proyectos.

Ellos se definen como una plataforma crowdfunding (en inglés Business Crowdfunding Platform), como has podido ver en la imágen más arriba.

Por la forma que tienen de operar yo no los definiría como una plataforma de crowdfunding, sino como una plataforma de crowdlending. Esto se debe a que Crowdestor ofrece préstamos con un plazo y una tasa de interés fijados al comienzo del préstamo.

Como explico en mi artículo sobre invertir en crowdlending, la principal diferencia entre el crowdfunding y el crowdlending es que en el crowdfunding compras una participación en un proyecto, y para que ganes dinero el proyecto tiene que ganar dinero.

En el crowdlending prestas el dinero durante un tiempo determinado y con un tipo de interés fijo. Cuando se cumpla el plazo, recuperarás el dinero que prestaste más los intereses acordados.

Aunque hay gente que la considera una empresa de crowdfunding inmobiliario, yo los veo como una empresa de peer to peer lending.

Crowdestor fué fundada en Tallin (Estonia) en 2018. Los principales países donde opera son Letonia, Estonia, Alemania y Reino Unido, dado que las empresas que reciben los préstamos pertenecen a la Unión Europea.

Ventajas y desventajas de crowdestor

Las principales ventajas de Crowdestor son:

- Alta rentabilidad: sus proyectos llegan a dar un 26% anual

- Muchos proyectos nuevos cada mes

- Garantía de recompra con su buyback fund

- Préstamos a corto plazo: de 3 a 24 meses

- Plataforma fácil de usar

- Proyectos muy diversos: se puede diversificar la inversión

- Gran crecimiento: cada vez hay más inversores y empresas

La principal ventaja de Crowdestor son las altas rentabilidades que ofrecen sus préstamos. Puedes llegar a obtener hasta un 26% de rentabilidad anual. ¡Un 26% de rendimento!

Debido a la gran cantidad de proyectos nuevos que salen cada mes, es muy fácil invertir en Crowdestor.

Las desventajas son:

- Empresa relativamente nueva: lleva operando un año y medio

- No tiene mercado secundario

- No tiene auto invest: aunque llegara pronto

Cuando más tiempo lleva operando una compañía, más fácil es analizar su comportamiento y sus resultados. Al ser una empresa creada en 2018 no tiene una larga trayectoria.

Es importante destacar que por ahora su comportamiento es muy bueno, y sus resultados excepcionales.

Auto invest y mercado secundario

El hecho de que no tenga auto invest hace que tengas que invertir en Crowdestor manualmente. La buena noticia es que están trabajando en ello. Espero que pronto podamos disfrutar de las comodidades de la auto inversión.

Tampoco tiene mercado secundario. El mercado secundario permite a los inversores comprar y vender préstamos de otros inversores.

Esto aumenta la liquidez de los inversores que quieren recuperar su dinero invertido, y ofrece más oportunidades de inversión cuando no hay préstamos activos para invertir.

Al no haber mercado secundario en Crowdestor, esto implica que si necesitas recuperar el capital invertido tienes que esperar a que se cumpla el plazo del préstamo. Por lo tanto la liquidez es baja.

Crowdestor también está trabajando en esta funcionalidad, y esperan tenerla activa para 2020.

Cómo empezar a invertir en Crowdestor

Seguro que te estas preguntando cómo puedes invertir en Crowdestor. Déjame que te diga que abrir una cuenta y empezar a invertir en Crowestor es muy fácil:

- Regístrate en la plataforma

- Completa tus datos personales

- Pon la cuenta bancaria que quieres usar para depositar y retirar dinero

- Sube tu DNI o pasaporte

- Espera 1-2 dias para que confirmen la información facilitada

- Haz una transferencia bancaria y empieza a invertir

Es importante indicar que la inversión mínima en un préstamo son 50 euros. Otras plataformas tienen una inversión mínima más alta (100 euros, 200 euros, etc).

También hay que destacar que todos los préstamos se hacen en euros.

En la página de los préstamos puedes ver todos los que están activos.

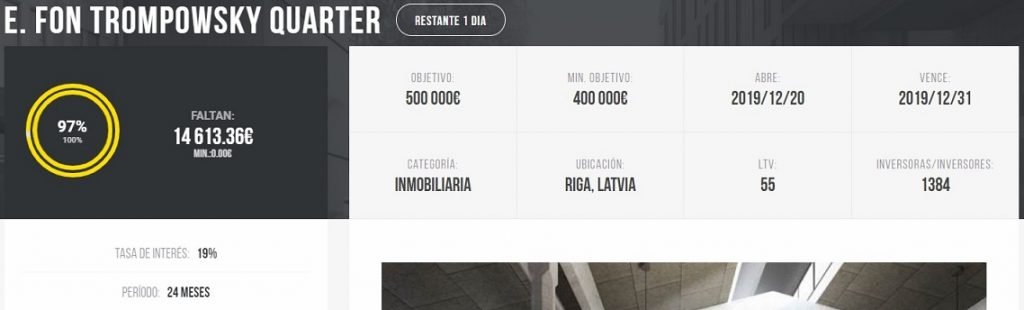

En cada préstamo te dan toda la información que necesitas, como la cantidad de dinero objetivo, la tasa de interés, la categoría del présstamo, la ubicación, el LTV (loan to value) y el número de inversores que han invertido en el préstamo.

La imágen de arriba se corresponde con un préstamo en el que he invertido recientemente. ¿Una rentabilidad del 19% anual durante 2 años? ¡Mola! 🙂

También te dan toda la información sobre la empresa que ha pedido el préstamo, y para qué se va a utilizar el dinero.

En este caso vemos que el proyecto está centrado en el sector inmobiliario. Es una empresa especializada en proyectos inmobiliarios, y este proyecto está ubicado en Riga.

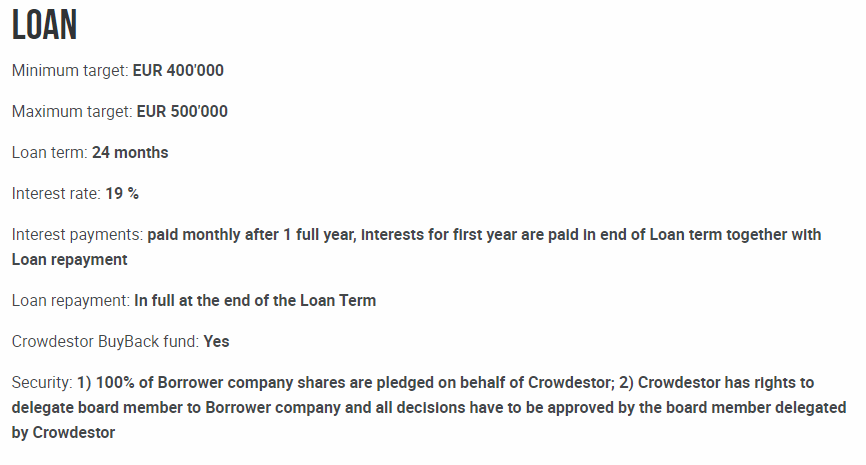

Te indica cómo se va a realizar el pago de los intereses y del capital. Y también te da información sobre el la garantía usada como aval.

Riesgos de invertir en Crowdestor

Es importante tener en cuenta los riesgos de las inversiones en crowdlending. Cuando haces una inversión en un préstamo, existe el riesgo de no recuperar tu capital.

Por eso es importante conocer los riesgos asociados a cada proyecto en el que inviertes, e intentar reducirlos.

Para reducir el riesgo es importante que las inversiones se hagan en préstamos asegurados por un aval. El aval te garantiza que en caso de que el prestatario no pueda devolver el dinero, se procederá a la venta del aval, y con el dinero obtenido se pagará a los inversores.

El valor del aval siempre es superior a la cantidad de dinero prestada. A este ratio se le conoce como LTV (en inglés Loan to Value).

En Crowdestor todos los préstamos están avalados.

Buyback Fund – Garantía de Recompra

Otra forma de reducir el riesgo es invertir en préstamos que ofrezcan garantía de recompra (conocido también como buyback).

Cuando el préstamo tiene garantía de recompra significa que si el prestatario no devuelve el dinero, el gestor del préstamo paga a los inversores, y luego negocia con el prestatario para recuperar el capital.

Cuando hay buyback, el inversor está doblemente protegido, tanto por el aval como por el buyback.

En Crowdestor todos los préstamos están asegurados por el buyback fund.

El buyback fund, o fondo de recompra, es un fondo que Crowdestor usará para devolver el dinero a los inversores cuando haya un impago. Como se ha creado en 2019, por ahora sus fondos no son muy grandes (212.000 euros).

En caso de que haya varios impagos el fondo de recompra no podrá cubrir todos los préstamos, por lo que habrá que esperar a la venta del aval de cada préstamo.

El buyback fund y el aval del préstamo son los dos mecanismos de protección que tiene el inversor para proteger su dinero invertido.

La garantía de recompra de Crowdestor reduce el riesgo de perder tu capital invertido.

¿Es Crowdestor seguro?

Cuando inviertes, es importante asegurarte de que tu dinero está en “buenas manos”.

Por eso yo aplico un check list a las plataformas de Crowdlending en las que invierto:

- La compañía está oficialmente registrada en el país donde está basada

- He podido retirar dinero sin problemas

- No hay ninguna mención a estafa en internet

- Los informes financieros anuales tienen sentido

- La plataforma ofrece soporte y ayuda a resolver las dudas de los inversores

- Los prestamos dan detalles sobre el prestatario

- Como mínimo he confirmado con un prestatario que su préstamo con Crowdestor existe

- La compañía ha asistido a la Conferencia P2P de 2019 en Riga o es miembro de la ECN (European Crowdfunding Network)

En mi análisis, Crowdestor cumplió todos los requisitos mencionados, asi que para mí es seguro.

Sólo me falta tener acceso a los informes de cuentas anuales. Al haberse fundado en el 2018, Crowdestor aun no ha publicado su informe anual de cuentas de 2018.

Opiniones de Crowdestor

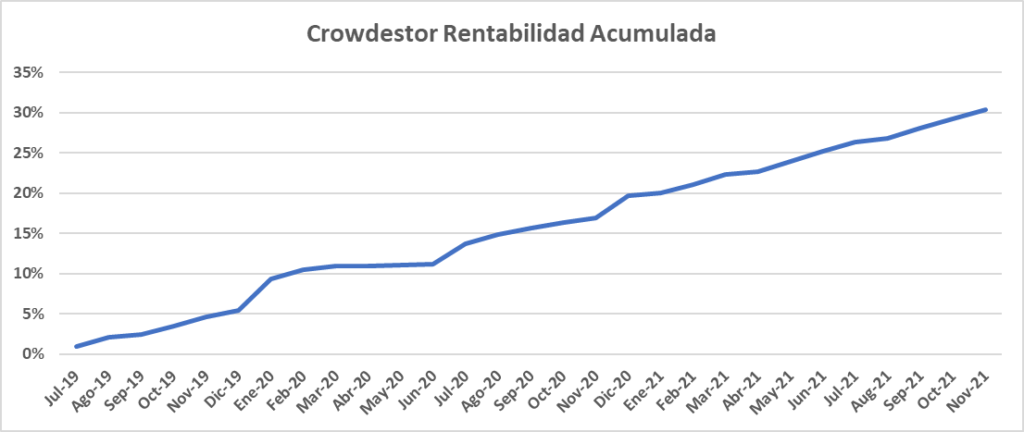

Tras tres años invirtiendo en Crowdestor, la verdad es que estoy contento.

En la gráfica se puede ver cómo he obtenido una rentabilidad acumulada del 30%.

Cuando he hablado con otros inversores, sus opiniones son iguales a la mía: todo el mundo está contento con lo bien que funciona Crowdestor.

Comisiones de Crowdestor

Crowdestor no te cobra ninguna comisión, puedes estar tranquilo. Esta plataforma no te cobra comisiones de registro, mantenimiento, ni por invertir en los préstamos.

Al igual que otras plataformas similares, como Estateguru o Bulkestate, todo tu dinero se invierte en los proyectos.

Si quieres vender alguno de tus préstamos en el mercado secundario, en ese caso Crowdestor te cobra una comisión del 2% sobre el valor de tu inversión.

Entiendo que esto puede hacerte plantearte lo siguiente: entonces, ¿cómo gana dinero Crowdestor?

Pues muy sencillo. Crowdestor cobra al prestatario una comisión del 3% (como mínimo) por los servicios de gestión del préstamo. Así es como obtiene la mayor parte de sus ingresos.

Tributación de las ganancias en Crowdestor

Esta plataforma no te retiene nada de las ganancias que obtengas, ni un solo euro. Ahora bien, eso no quiere decir que no tengas que tributar por ellas.

Estos beneficios obtenidos son objetos de tributación en la gran mayoría de países del mundo.

En España, estas ganancias figuran como rendimientos del capital mobiliario.

La fiscalidad es progresiva, aplicándose la siguiente escala de impuestos:

- 19% para los beneficios inferiores a 6.000€

- 21% para los ganancias entre 6.000€ y 50.000€

- 23% para los beneficios superiores a 50.000€

Conviene destacar que solo pagaremos impuestos sobre los beneficios que obtengamos, no sobre todo el capital del préstamo.

Como acabamos de indicar, Crowdestor no te practica retenciones sobre estas ganancias. Por lo tanto, tendrás que incluirlas en la declaración de la renta cuando acabe el año.

Bonus de Crowdestor

Crowdestor no ofrece ningún bonus por registrarte en su plataforma.

Creo que es normal, dado que las rentabilidades del 25% que puedes obtener con sus préstamos son todo el bonus que tú como inversor necesitas 🙂

Crowdestor es en mi opinión la mejor plataforma de crowdlending. Yo recomiendo incluirla en tu cartera de inversión.

Un 6% de mi cartera está invertida en Crowdestor, y cada mes aumento mis inversiones en esta plataforma.

Si te registras en Crowdestor a través de mis enlaces, puede que yo me lleve una comisión, y esto no tendrá ningún coste para ti. Esta comisión me ayuda a cubrir los gastos del blog y seguir desarrollando mi trabajo.

Si te ha gustado el artículo y quieres seguir leyendo más contenido, es una excelente manera de apoyarme. ¡Gracias!

Más artículos relacionados con invertir en Crowdlending

Si quieres saber más sobre Crowdlending y las empresas en las que invertir, échale un vistazo a los siguientes artículos:

- Guía para invertir en Crowdlending

- Mi opinión sobre Estateguru: análisis detallado

- Análisis de Bulkestate, una plataforma de crowdfunding inmobiliario

[elementor-template id=”20007″]

Renuncia de responsabilidad

Este análisis se basa completamente en mi opinión y mi experiencia personal.

4 comentarios

Sergio Mayoral Martínez · 18 marzo, 2021 a las 13:10

Hola Gonzalo.

Aquí estoy leyendo otro de tus artículos, me encantan! Ya me va quedando menos 🙂

Tengo una duda. Veo que en artículo has seleccionado una inversión en Crowdestor que te da el 19% de interés anual, sin embargo en la gráfica que pones un poco más abajo, se ve que los intereses los empieza a dar a partir del 7º mes, y veo que cada mes es superior a 0.8% de interés.

De ahí mi duda, no me salen las cuentas. Si suponemos que a partir del 7º mes te dieran un 1ª de interés, acabarías el año con un 6% de interés, y eso está muy lejos del 19% que se supone que te da la inversión anualmente. ¿Cual es mi fallo?

¡Saludos!

Gonzalo Candela · 22 marzo, 2021 a las 12:14

Hola Sergio,

Me alegra ver que te estás empapando el blog de arriba a abajo 🙂

Indicarte que yo empecé a invertir en Crowdestor en junio de 2019, por lo que los primeros intereses los recibí en julio de 2019. También indicarte que el préstamo que aparece en el artículo es sólo uno de los más de 20 préstamos en los que invertí, por lo que la gráfica muestra la rentabilidad de todos los préstamos agregados, no sólo de ese en concreto.

Si tienes alguna duda más, estaré encantado de ayudarte.

Un saludo,

Gonzalo

Maria · 16 enero, 2024 a las 06:59

Ahora la realidad: el que meta dinero aqui y en cualquier plataforma q de mas de un 10% QUE se OLVIDE de volver a RECUPERARLO.

Yo llevo 3 años con 1.000 € secuestrados y no me los devolverán jamás. Luego hacen un “monethera” y listos ( cerro x quiebra y se quedaron todo el dinero). Os pueden contar todas las milongas del mundo, inagino q esta gente q tiene éstas noticias , éstas webs, les pagaran.

Gonzalo Candela · 16 enero, 2024 a las 11:11

Hola María.

Tienes razón en que Crowdestor acumula importantes retrasos en muchos proyectos. Yo estoy pillado en varios.

Pero hay otros que los van devolviendo con normalidad.

Dicho esto, la tasa de proyectos con retrasos es muy alta, por lo que no creo que sea una buena idea invertir aquí.

He actualizado el artículo con dicha información.