Bienvenid@ al análisis de mi cartera de octubre. Este no ha sido un mes cualquiera.

Ha estado marcado por el empeoramiento de la crisis del Coronavirus en todo el mundo, y sobre todo en España y en Europa. En los últimos días países como Reino Unido y Bélgica han anunciado un nuevo confinamiento para las próximas semanas.

Por si esto no tuviera suficiente impacto en la bolsa, estamos a un par de días de que se celebren las elecciones de Estados Unidos. Estos eventos suelen tener un gran efecto en la gente, y por lo tanto en la cotización de las empresas.

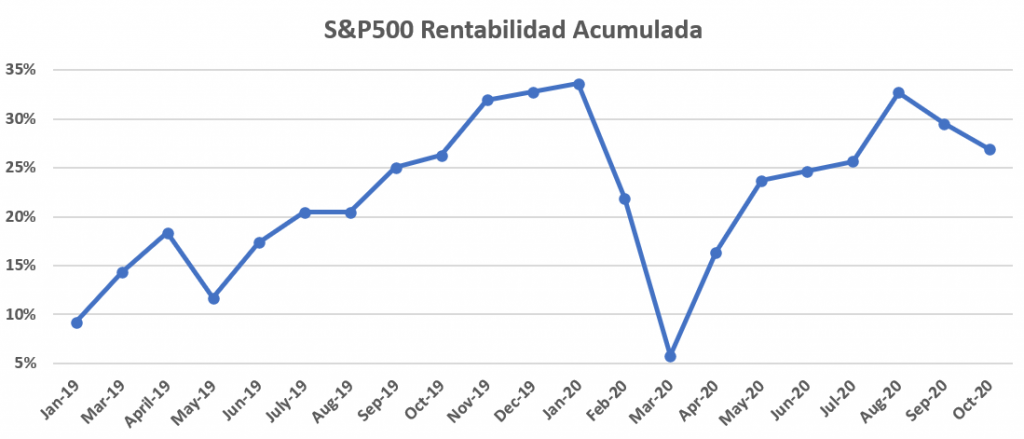

Como ya podrás adivinar, octubre no ha sido un buen mes para la bolsa. Los índices de las principales economías del mundo se la han pegado bien. Por ejemplo, el índice S&P500 ha bajado un 2,8%, siendo de los que menos se ha visto afectado.

¿Cómo le ha ido a mis inversiones ante semejante panorama? Pues la verdad que bastante bien. El valor de mi cartera es hoy practicamente el mismo que hace un mes.

Esto ha sido gracias a mi ahorro mensual y a que el euro ha bajado respecto al dólar y la libra, lo que me ha beneficiado.

Estos son los números principales de este mes:

- He ahorrado un 76,1% de mis ingresos

- La rentabilidad de mi cartera baja ligeramente y se queda en un 23,4%

- Ahora mismo soy un 81,8% libre financieramente

¿Quieres saber más? Vamos a ello.

Índice

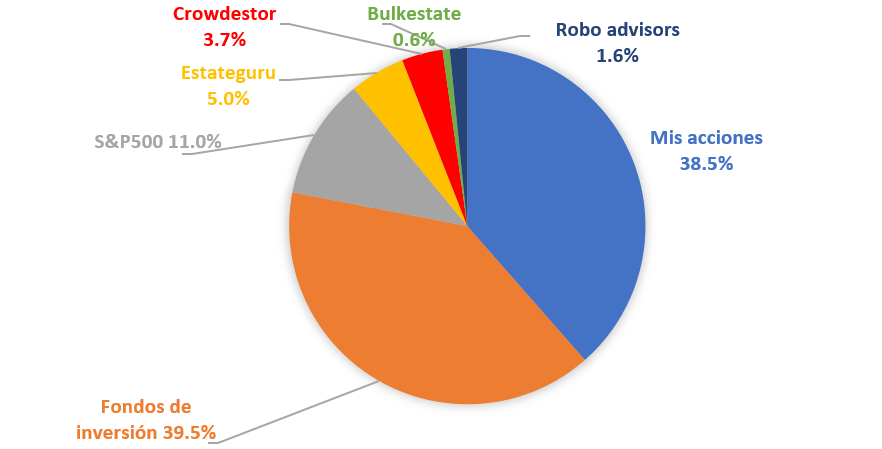

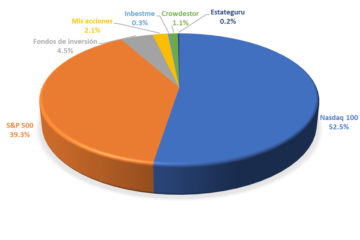

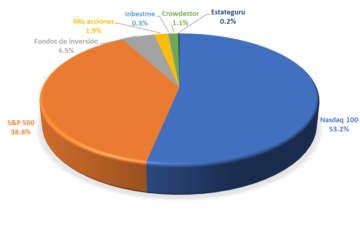

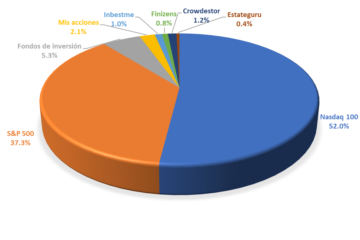

Distribución de activos en mi cartera en octubre de 2020

En octubre los fondos de inversión se mantienen como mi principal activo, han seguido ganando terreno y ya tienen un 39,5% de mi cartera.

Le siguen de cerca mis acciones, representando un 38,5% de mis inversiones. Tras ellos aparece el fondo indexado al S&P500, con un 11%.

Cierran las inversiones en bolsa los robo advisors, con un 1,6%. Llevo un tiempo invirtiendo con los robo advisors Indexa Capital e Inbestme, y este mes he decidido incluirlos dado que su porcentage es cada vez más relevante.

En la parte del crowdlending tenemos a Estateguru (5%), Crowdestor (3,7%) y Bulkestate (0,6%).

Si has leido los análisis de cartera de los meses anteriores, sabrás que estoy reduciendo mi exposición al crowdlending debido al riesgo que supone invertir en plataformas no reguladas por la CNMV. En caso de fraude el inversor no está protegido.

Esto ocurrió a principios de año con Envestio y Kuetzal, y muchos inversores perdieron su dinero, yo incluido. Por eso prefiero invertir en bolsa con plataformas reguladas. Ya he aprendido que con mi dinero no se juega.

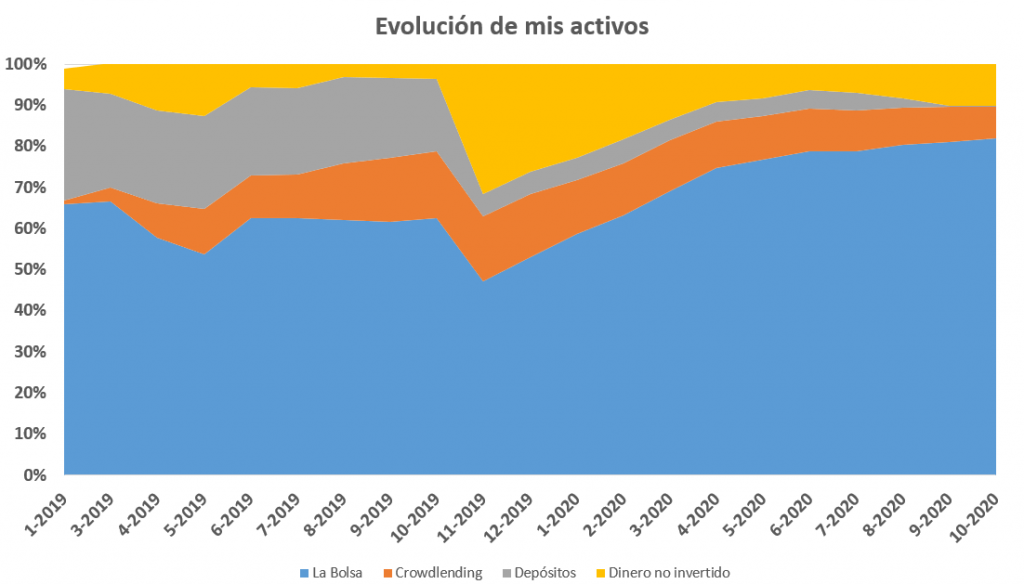

La evolución de mis activos no tiene grandes cambios. Mi posición en la bolsa sigue subiendo poco a poco, y se reduce el crowdlending.

Mi objetivo es tener todo mi dinero invertido en la bolsa para 2021, excepto mi fondo de emergencias. Así podré beneficiarme del interés compuesto gracias a las subidas de la bolsa.

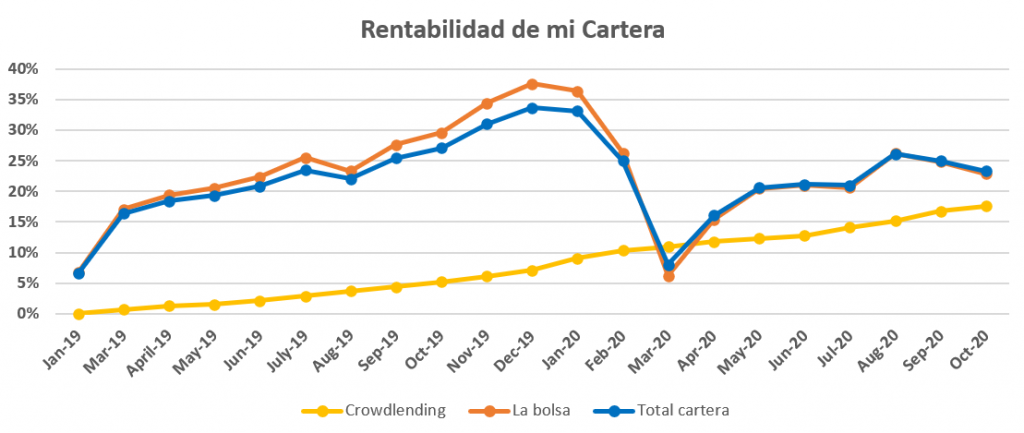

Rentabilidad de mi cartera

Octubre no ha sido el mejor mes para mi cartera, la rentabilidad mensual ha sido un -1.3%. Esto deja la rentabilidad total acumulada en un 23,4%.

La gráfica muestra un ligero descenso de la bolsa, impactando mi rentabilidad total. Gracias a los rendimientos del crowdlending este descenso no ha sido tan pronunciado.

Veamos cómo le ha ido a cada estrategia de inversión por separado.

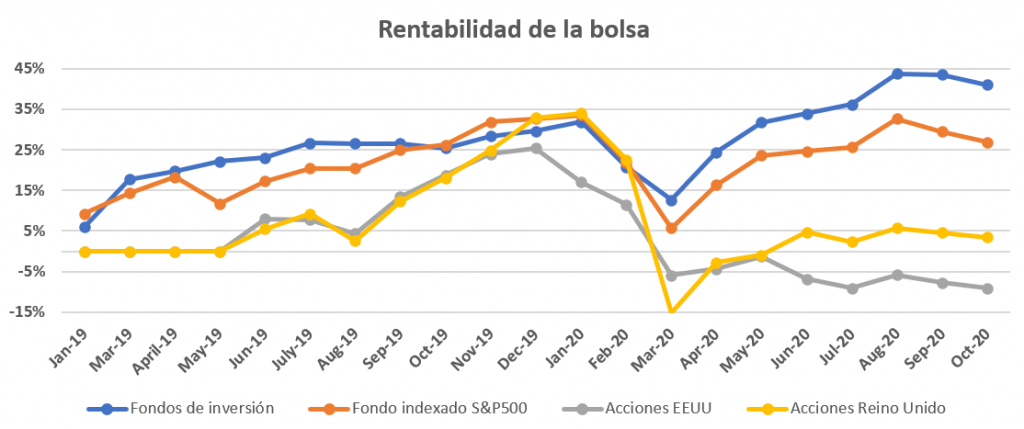

Rentabilidad de mi cartera de bolsa en octubre de 2020

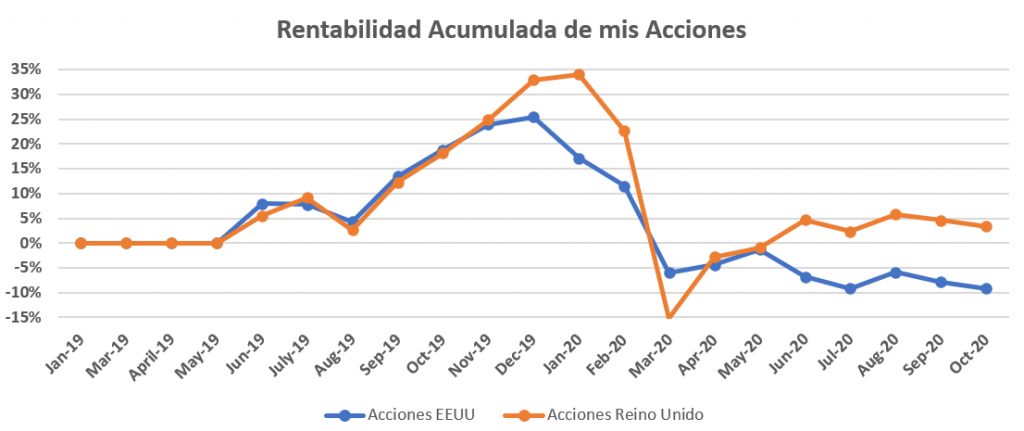

Como ves todos mis activos han obtenido resultados negativos, no se salva ni uno. Esto es normal dado que la bolsa de los principales países donde yo invierto, Estados Unidos y Reino Unido, ha bajado.

Lo bueno es que han sido bajadas muy leves, entre un 1% y un 2%.

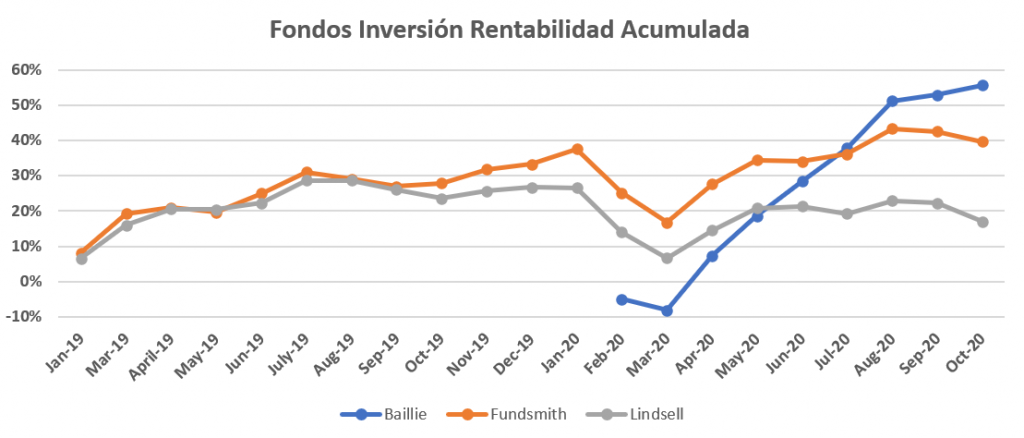

Los fondos de inversión siguen siendo la estrategia con la mayor rentabilidad acumulada, obteniendo un 41,1% desde enero de 2020.

Si quieres aprender a invertir en bolsa pero no tienes claro cómo hacerlo, tengo una buena noticia. Hasta el 8 de noviembre te ofrezco un 30% de descuento en mi curso para invertir en bolsa.

Te guío paso a paso para que comprendas qué es la bolsa y cómo puedes ganar dinero invirtiendo en ella. Es un curso muy práctico, donde te muestro las 4 estrategias que yo recomiendo, con resultados contrastados.

Son más de 40 vídeos y 10 horas de contenido, y además te ofrezco soporte ilimitado para resolver todas tus dudas. Si te interesa, échale un ojo 🙂

Fondo indexado S&P500

El fondo indexado al S&P500 ha obtenido una rentabilidad mensual del -2%, por lo que su rendimiento total se queda en un 26,9%.

Imagino que te estarás preguntando: ¿cómo puede ser que el índice S&P500 baje un 2,8% y el fondo indexado sólo un 2%? ¿No deberían obtener la misma rentabilidad?

El motivo de esta diferencia es que el índice S&P500 está en dólares, mientras que yo mido mi rentabilidad en euros, que es mi moneda. Este mes el dólar ha subido respecto al euro, lo que me ha beneficiado.

Cuando inviertes en otras monedas, a la rentabilidad de tus inversiones hay que sumarle/restarle la variación del cambio de divisa. Algunas veces te perjudica y otras te beneficia, como este mes.

En mi opinión los fondos indexados son una de las mejores formas de invertir en bolsa, gracias a sus bajas comisiones y buenas rentabilidades.

Accede aquí a mi guía completa sobre los fondos indexados.

Fondos de inversión

En octubre los fondos de inversión se han mantenido como la estrategia con mayor rentabilidad de mi cartera.

Gran parte de la culpa la tiene el fondo tecnológico Baillie, que sigue subiendo mes tras mes, llueva o truene. Su rentabilidad total acumulada es del 55,7%. Son unos resultados espectaculares.

La rentabilidad acumulada del fondo Fundsmith también es muy buena, alcanzando el 40%.

Por último, el fondo Lindsell no lleva un buen año, y está cosechando resultados mucho peores que los otros dos fondos. Elegí este fondo debido a su alta rentabilidad histórica y su filosofía de inversión. Esto me hace confiar en los resultados a largo plazo, así que de momento no lo voy a vender.

Si estás interesado en saber el ISIN de los fondos de inversion y el resto de activos de mi cartera, te lo muestro en este artículo.

Mi cartera de acciones

Este mes mis acciones de Reino Unido y de Estados Unidos han bajado un 1,1% y 1,5% respectivamente. Esto es un buen resultado, dado que su rentabilidad ha sido mejor que la del índice S&P500, que es mi referencia.

Mi cartera está compuesta por 19 empresas. En esta tabla te enseño los resultados de cada una:

| Name | Country | Initial Price | Current Price | October return | Total Return | Position Size |

|---|---|---|---|---|---|---|

| US | 151.4 | 263.0 | -1.1% | 73.7% | 2.2% | |

| Ferguson | UK | 50.6 | 77.2 | -2.8% | 53.7% | 6.6% |

| US | 1087 | 1616 | 9.3% | 48.7% | 1.7% | |

| Fifth | US | 17.8 | 23.2 | 10.6% | 32.5% | 6.4% |

| Ashtead | UK | 21.6 | 28.0 | -0.9% | 31.5% | 10.7% |

| Bristol Myers | US | 45.1 | 58.4 | -2.5% | 31.5% | 5.7% |

| Persimmon | UK | 20.5 | 23.4 | -6.8% | 17.6% | 2.9% |

| Biogen | US | 235.0 | 252.0 | -11.5% | 7.2% | 14.9% |

| CRH | UK | 26.2 | 27.2 | -2.5% | 6.0% | 5.4% |

| Rio Tinto | UK | 46.8 | 43.6 | -6.2% | 2.1% | 1.4% |

| Bank of America | US | 28.6 | 23.7 | -1.2% | -15.5% | 15.8% |

| Barratt Developments | UK | 5.83 | 4.83 | -1.2% | -16.4% | 13.5% |

| Legal & General | UK | 2.62 | 1.85 | -3.6% | -21.7% | 7.5% |

| JP Morgan Chase | US | 136.6 | 98.0 | 1.4% | -26.6% | 1.3% |

| Taylor Wimpey | UK | 1.69 | 1.06 | -2.8% | -28.7% | 1.0% |

| M&T Bank | US | 160.7 | 103.6 | 13.3% | -31.6% | 2.4% |

| Delta Airlines | US | 58.0 | 30.6 | -0.8% | -46.6% | 3.1% |

| Wells Fargo | US | 48.1 | 21.5 | -8.1% | -52.9% | 0.5% |

| Suncor Energy | US | 31.6 | 11.3 | -3.5% | -59.9% | 0.5% |

Facebook sigue siendo la empresa con la mejor rentabilidad, con un +73,7%. Le siguen Ferguson y Google con aproximadamente un 50% de rendimiento.

En la otra cara de la moneda tenemos a Suncor Energy y Wells Fargo, que se han reducido a menos de la mitad de su valor inicial.

Si nos fijamos en Octubre, destacan los bancos M&T Bank y Fifth Third Bancorp, que han subido un 13,3% y un 10,6% respectivamente.

En mi opinión es muy difícil elegir empresas que obtengan una rentabilidad mejor que el índice S&P500. Por eso estoy aumentando mis inversiones en fondos indexados y en Robo advisors.

Los robo advisors son gestores automatizados que diseñan una cartera basa en tu perfil de inversor y tolerancia al riesgo, con fondos indexados de calidad y bajas comisiones.

Accede aquí a mi guía sobre los robo advisors y descubre cuál es el mejor robo advisor para ti.

Rendimiento de mi cartera de crowdlending en octubre de 2020

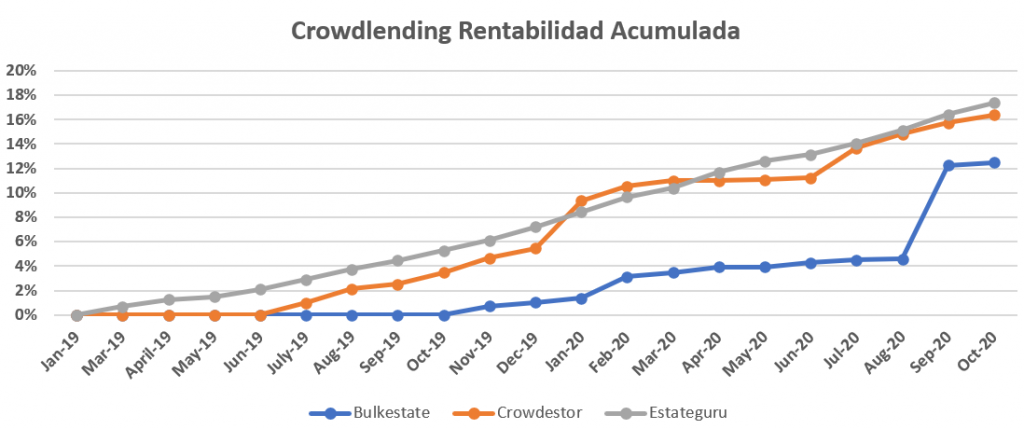

Octubre ha sido otro buen mes para mi cartera de crowdlending, con todas las plataformas creciendo.

Destaca Estateguru, que este mes ha obtenido una rentabilidad del 0,8%. Esto hace que se mantenga como la plataforma con la mayor rentabilidad acumulada con un 17,4%.

Si quieres aprender más sobre esta plataforma de inversión, échale un vistazo a mi guía completa de Estateguru.

Crowdestor ha obtenido un rendimiento del 0,6%, y se sitúa en una rentabilidad total del 16,4%.

Y por último Bulkestate sólo ha generado un 0,2%. Esto se debe a que la mayor parte de sus préstamos pagan los intereses al final. Por eso vemos un crecimiento tan grande en septiembre.

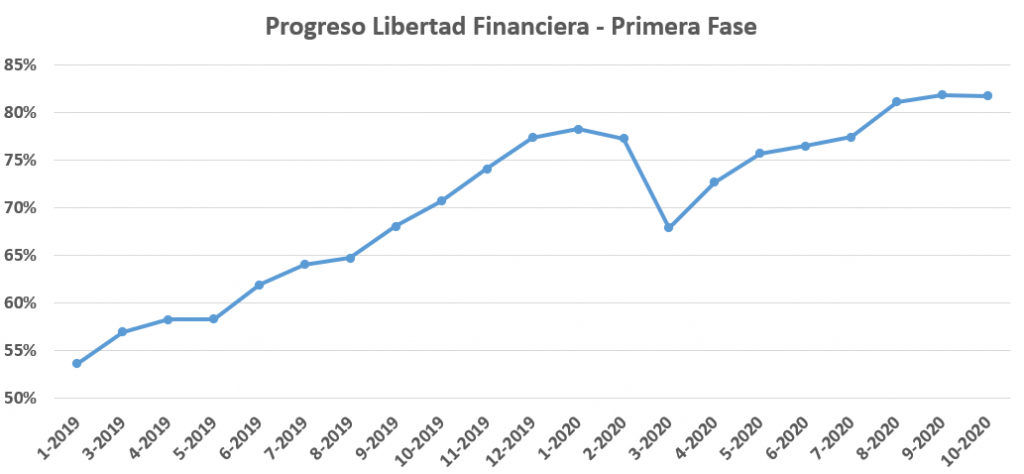

Progreso hacia la libertad financiera

En esta sección te muestro el progreso hacia mi primer objetivo de libertad financiera, que es la supervivencia.

Como ves este mes me he quedado prácticamente igual, en un 81,8%. La rentabilidad de mis inversiones ha bajado, pero mi ahorro y la bajada del euro me ha permitido quedarme igual.

Ahora tengo ganas de que vengan meses con subidas en la bolsa, y ver la gráfica subir 🙂

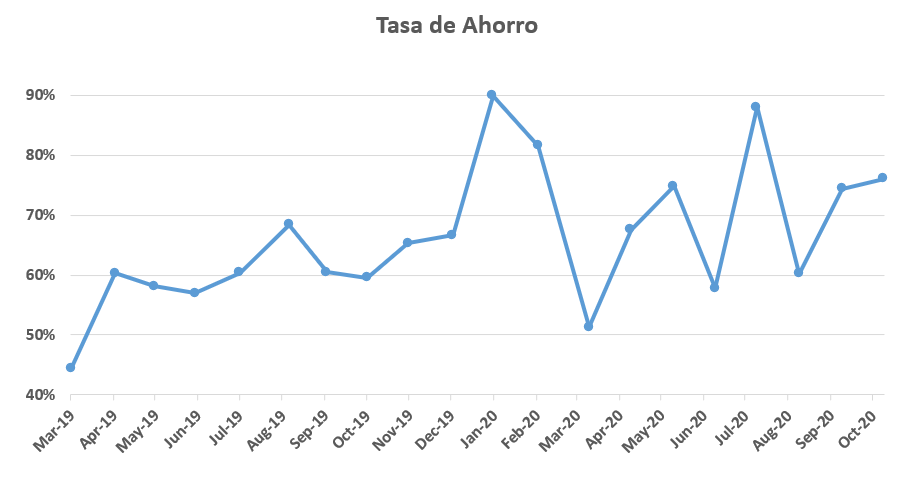

Tasa de ahorro

En octubre he conseguido ahorrar el 76,1% de mis ingresos. Esto significa que de cada 4 euros que he ganado, me he quedado con 3. Es un gran porcentaje de ahorro, y me permite seguir invirtiendo.

Analizar tus gastos y entender dónde se va tu dinero es clave para poder ahorrar dinero.

Estadísticas del blog

Por último, vamos a ver las estadísticas del blog este mes:

- Número de visitas: 5.636, un 8% menos

- Seguidores en Twitter: 5.565, con 273 seguidores nuevos

- Suscriptores del blog: 457, con 14 suscriptores nuevos

El número de visitas lleva un par de meses estabilizado alrededor de 6.000. En octubre he empezado a publicar dos artículos a la semana, con el fin de aumentar el contenido de mi blog.

Además, estoy trabajando en una guía gratuita con las 7 claves para iniciarte en el mundo de la bolsa. En cuanto la tenga disponible os lo haré saber.

Antes de marcharme me gustaría hablarte de Myinvestor. Es una plataforma que te permite invertir en fondos indexados sin cobrarte comisiones de custodia, mantenimiento ni compraventa.

Si quieres invertir en los mejores fondos indexados sin pagar comisiones, regístrate aquí.

Gracias a que Myinvestor no te cobra comisiones, tus costes serán mucho más bajos y tu dinero crecerá más rápidamente. Puedes aprenderlo todo sobre esta gran plataforma en mi super-guía de Myinvestor.

Mas artículos relacionados con invertir en bolsa

Si quieres seguir aprendiendo sobre inversión y bolsa, te recomiendo los siguientes artículos del blog:

- Cómo empezar a invertir en bolsa en 2021

- Inbestme, guía sobre este gran robo advisor

- Fondos indexados, la mejor forma de invertir en bolsa

- Analisis de mi cartera en septiembre de 2020

Cualquier duda o pregunta que tengas, no dudes en usar la sección de comentarios para preguntarme. Te responderé encantado.

6 comentarios

Alberto P. · 14 noviembre, 2020 a las 10:09

¿Cuál es tu patrimonio?

Gonzalo Candela · 14 noviembre, 2020 a las 17:19

Hola Alberto,

He decidido no hacer público el valor de mi patrimonio. Eso si, te puedo decir que está entre 1.000€ y un millón 🙂

Un saludo,

Gonzalo

Alberto P. · 17 noviembre, 2020 a las 07:38

Pues no me siento comodo recibiendo consejos de bolsa de alguien que quiere ocultar su patrimonio.

Gonzalo Candela · 17 noviembre, 2020 a las 10:03

Hola Alberto,

Debido a motivos de privacidad decidí cuando comencé el blog que no haría público el valor de mi patrimonio.

Todos los demás detalles de mi cartera (composición, rentabilidad) sí que son públicos. Y de hecho, creo que son los más importantes para poder evaluar si mi estrategia es la adecuada para ti.

Un saludo,

Gonzalo

Daniel · 1 diciembre, 2020 a las 02:23

En cuánto tiempo alcanzará su independencia financiera? Menos de 3 años es muy rápido!

Gonzalo Candela · 2 diciembre, 2020 a las 06:52

Hola Daniel!

El primer objetivo de la libertad financiera espero alcanzarlo el año que viene. Pero desafortunadamente eso no me dará para dejar de trabajar, necesitaré una cantidad mayor.

Creo que todavía me quedan entre 5 y 10 años.

Un saludo,

Gonzalo