Los fondos de inversión son el principal vehículo de inversión que hay en nuestro país.

Todos los bancos de España tienen una oferta de fondos de inversión para los clientes que tienen suficiente dinero para invertir en bolsa.

Pero, ¿son los bancos la mejor forma de invertir en fondos de inversión? Rotundamente no. Los bancos tradicionales son una pésima manera de invertir en bolsa, debido principalmente a sus altas comisiones y su escasa oferta de productos de inversión.

Hay formas mucho mejores de invertir en la bolsa, y en este artículo las vamos a ver. Otra de las formas de invertir en bolsa es con nuestro curso para aprender a invertir en bolsa

¿Quieres saber más? ¡Sigue leyendo!

Índice

¿Qué es un fondo de inversión?

Un fondo de inversión es una institución de inversión colectiva, que consiste en juntar fondos de distintos inversores, para invertirlos en diferentes instrumentos financieros.

En resumen, tu dinero se añade al dinero de otros inversores, y un equipo de profesionales elige las compañías que deben comprarse y venderse.

Los fondos de inversión se consideran inversión activa. Esto se debe a que el fondo no se dedica a replicar un índice, como hacen los fondos indexados.

En este caso los gestores del fondo tienen que llevar a cabo un trabajo de investigación y análisis para elegir las empresas que tienen el mayor potencial de crecimiento.

Por lo tanto, las empresas seleccionadas deben tener buenas perspectivas económicas. Los gestores esperan que estas empresas aumenten sus beneficios de manera significativa en los próximos años.

Esto hará que la empresa sea más valiosa, y por lo tanto el precio de las acciones subirá también.

El objetivo de un fondo de inversión es tener un rendimiento superior al del mercado. Esto es algo que muy pocos fondos de inversión consiguen, como vamos a ver un poco más abajo.

¿Cómo funciona un fondo de inversión?

Los fondos de inversión son muy sencillos de utilizar. El cliente sólo tiene que transferir dinero a través de su plataforma de inversión. Tan fácil como esto.

Una vez los gestores del fondo de inversión reciben este dinero, lo utilizarán para invertir en los mismos activos que ya tienen en la cartera.

Cuando el inversor mete dinero en un fondo de inversión, en realidad lo que compra son participaciones de este fondo de inversión. Por eso a este inversor se le denomina partícipe.

El precio de estas participaciones se conoce como valor liquidativo. Y se obtiene al dividir el patrimonio total del fondo por el número de participaciones en circulación en cada momento.

Sé que esto suena un poco complicado, así que vamos a ver un ejemplo sencillo para que lo entiendas fácilmente.

Ejemplo del funcionamiento de los fondos de inversión

Pongamos que la gestora tiene un fondo de inversión con el siguiente patrimonio:

- 10 acciones de Apple (120 $/acción)

- 2 acciones de Amazon ( 3.300 $/acción)

- 200$ en efectivo o cash

Vamos a calcular el patrimonio total del fondo:

- 10 acciones Apple x 120 $/acción = 1.200$

- 2 acciones Amazon x 3.300 $/acción = 6.600$

- Patrimonio total = 1.200 + 6.600 + 200 (cash) = 8.000$

El número de participaciones del fondo es 1.000. El precio de cada participación del fondo se obtiene al dividir el patrimonio total por el número de participaciones:

Precio participación = 8.000 / 1.000 = 8$

Cada participacion vale 8 dólares. Si lo pasamos a euros serían 6,8 euros.

Obviamente este es un ejemplo sencillo para que se pueda entender el concepto. El patrimonio de los fondos de inversión es mucho mayor que 8.000 dólares. De hecho, en España el capital mínimo para abrir un fondo de inversión son 3 millones de euros.

Tipos de fondos de inversión

Existen muchos fondos de inversión diferentes, en función del tipo de activo financiero que tengan en su cartera, y su estrategia de inversión.

Los principales fondos de inversión son:

- Renta Variable: invierten en empresas de cualquier país del mundo, como Facebook y Google.

La rentabilidad que pueden obtener es muy alta, pero también asumen un riesgo mayor. Si hay una crisis económica y la bolsa se hunde, el valor de estos fondos también bajará

- Renta Fija: compran deuda de los gobiernos y de las empresas, a cambio del pago de un interés anual. A este tipo de deuda se le conoce como bonos.

Estos fondos son más conservadores. La rentabilidad que obtienen es más baja, pero también asumen menos riesgos

- Mixtos: invierten tanto en renta variable como en renta fija. Su objetivo es tener un perfil de riesgo más balanceado, ni muy conservador ni muy agresivo.

- Garantizados: los fondos de inversión garantizados te aseguran una parte o todo tu capital en una determinada fecha futura. En algunos casos también te garantizan una rentabilidad.

Son los fondos más seguros, dado que tu capital no está en riesgo. La desventaja es que su rendimiento suele ser muy bajo

- Monetarios: son fondos invertidos en renta fija a corto plazo. Son fondos con una gran liquidez, dado que los créditos vencen en menos de 12 meses.

La rentabilidad es muy baja, y el riesgo también. Son recomendados si quieres sacar un poco de rendimiento a tu dinero mientras esperas a que llegue la oportunidad de inversión adecuada

En función de tus objetivos, necesidades y la seguridad que desees te convendrá una categoría u otra.

Yo personalmente prefiero invertir en renta variable, dado que es la que históricamente ha obtenido la mayor rentabilidad.

Dentro de estas categorías es importante distinguir entre los fondos de inversión tradicionales y los fondos indexados. Ahora voy a centrarme en los fondos de inversión de toda la vida.

Ventajas de los fondos de inversión tradicionales

Los fondos de inversión tienen muchas ventajas que los hacen un gran producto de inversión, sobre todo cuando se elige el adecuado.

Vamos a cubrir rápidamente estas ventajas:

- Alta rentabilidad potencial: la rentabilidad que puedes obtener puede ser muy alta. Yo mismo invierto en un fondo que ha obtenido un 250% de rentabilidad entre marzo y septiembre de 2020.

El fondo se llama Baillie Gifford American Fund, invierte en empresas tecnológicas y con buenas perspectivas de crecimiento.

Eso sí, te aviso de que eso no es lo habitual. Lo normal es obtener peor rentabilidad que los índices, por eso conviene entender bien el significado de “alta rentabilidad potencial“

- Es muy cómodo: sólo tienes que elegir tu fondo de inversión y transferir dinero periódicamente. El gestor del fondo seleccionará las empresas más adecuadas e invertirá en ellas.

Tú sólo tienes que sentarte en el sofá a ver cómo tus inversiónes suben (o bajan)

- Diversificación: existen miles y miles de fondos de inversión para elegir. La entidad financiera Renta4Banco te ofrece más de 5.000 fondos de inversión en su web.

Si quieres que tu cartera esté repartida entre varios sectores y/o países, sólo tienes que elegir fondos que inviertan en ellos. La globalización ha permitido que los fondos puedan invertir en varios países a la vez, como Estados Unidos, Japón, Alemania, y un largo etcétera.

- Ventajas fiscales: en España los fondos de inversión tienen la gran ventaja de que si quieres traspasar tu inversión de un fondo a otro, no tienes que pagar impuestos por las ganancias de capital que hayas obtenido.

Esto hace que tu dinero crezca más rapido gracias al interés compuesto.

Estas son las principales ventajas. Ahora vamos a ver sus desventajas.

Desventajas

Los fondos de inversión tradicionales tienen grandes desventajas para un inversor, por eso yo creo que no son el mejor vehículo de inversión. Sobre todo si estamos empezando.

Veamos por qué:

- Altas comisiones: los fondos de inversión tradicionales cobran unas comisiones muy altas. Lo habitual es que sean del 2% o 3%, y hay fondos cuyos costes son incluso mayores.

Esto hace que la rentabilidad que obtiene el inversor sea mucho más baja. A los resultados del fondo hay que restarle ese 3% de comisiones

- Asumes un riesgo mayor: puede que el equipo de analistas financieros no elija las empresas adecuadas, y el fondo tenga una rentabilidad negativa. En este caso el valor de tu cartera se reducirá.

Cuando inviertes en un fondo de inversión tu rendimiento depende de la habilidad del gestor del fondo y sus analistas. Si hacen bien su trabajo ganarás dinero, pero sino, perderás dinero

- Es probable que obtengas una rentabilidad peor que el indice de referencia: si inviertes a largo plazo, es muy probable que tus resultados sean peor que la media del mercado. Hay varios estudios que han demostrado esto con datos, en la siguiente sección te lo muestro.

Por lo tanto, por muy buenos que sean los gestores del fondo, al cabo de los años la rentabilidad que obtendrás será probablemente inferior que si hubieras invertido en fondos indexados

Como ves, el problema es que es difícil elegir el fondo de inversión adecuado, y es fácil que acabes invirtiendo tu capital en un fondo donde los únicos que ganen dinero sean los gestores.

¿Gestión activa o gestión pasiva?

Seguro que ahora te estás haciendo esta pregunta: ¿es mejor una gestión activa con fondos de inversión o la gestión pasiva con los fondos indexados?

Yo personalmente creo que la inversión pasiva es la mejor forma de invertir en bolsa a largo plazo. Debido a dos motivos principales, vamos a verlos.

Comisiones

El primero es que las comisiones de los fondos indexados son mucho más bajas que las de los fondos de inversión tradicionales.

La comisión media de un fondo indexado de buenas gestoras como Vanguard y iShares es de 0,15%. Esto es aproximadamente 15 veces menos que las comisiones de los fondos de inversión, que rondan el 2% y el 3%.

Las comisiones de los fondos indexados son 15 veces más bajas que las de los fondos de inversión

Este ahorro en las comisiones que pagas hará que tu cartera crezca más rápidamente.

Hace poco ví un banco que ofertaba un fondo con una rentabilidad histórica anualizada del 2% y una comisión anual del 2%. Es decir, el poco dinero que genera se lo queda el banco.

Rentabilidad

La segunda razón es que hay varios estudios que han demostrado que a largo plazo es muy difícil batir al índice de referencia.

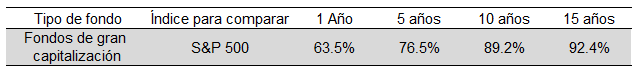

En concreto, hubo un estudio que analizó la rentabilidad de los fondos de inversión de renta variable en Estados Unidos, entre 2003 y 2008, y los comparó con el S&P500, el índice de referencia del mercado de valores estadounidense.

Esta tabla muestra el porcentage de fondos que obtuvo peor rentabilidad que el S&P500:

Como ves, tan sólo el 7,6% de los fondos consiguió batir al S&P500 durante los 15 años.

La probabilidad de obtener mejor rentabilidad que el índice es muy baja, y por eso yo recomiendo invertir en fondos indexados.

Si quieres saber más, puedes leer el estudio aquí (está en inglés).

La conclusión es que los fondos de inversión tradicionales cobran comisiones mayores y obtienen una peor rentabilidad.

En los últimos años ha habido varios fondos de inversión españoles populares que han obtenido rentabilidades mucho peores que el S&P500. Por ejemplo True Value, Azvalor y Cobas. Sus comisiones son muy altas y su rentabilidad ha sido muy baja.

Gracias a las ventajas de la inversión pasiva, los fondos indexados están aumentando su popularidad y cada vez más gente decide invertir en ellos.

Accede aquí a mi guía completa sobre fondos indexados.

Cómo elegir los mejores fondos de inversión en 2021

Si a pesar de los inconvenientes que tienen los fondos de inversión tradicionales, crees que puedes ser de los pocos elegidos que batan al mercado, entonces eres un valiente (como yo) 🙂

A continuación voy a describir las características que debes tener en cuenta para encontrar los fondos más rentables:

- Bajas comisiones: su comisión anual total (incluyendo todos los gastos) debe ser como máximo un 1%. No debe cobrar comisión de entrada, salida o por resultados

- Alta rentabilidad histórica: debe haber obtenido un rendimiento superior al del índice de referencia. Yo siempre uso el índice S&P500

- Larga trayectoria: cuantos más años lleve operando mejor. Si ha sido capaz de batir al S&P500 durante un periodo largo de tiempo, es más probable que lo siga haciendo en el futuro. Esto indica que la estrategia de inversión de los gestores funciona

- Política de dividendos: si el fondo es de acumulación los dividendos se reinvierten. Esto te ayuda a retrasar el pago de impuestos y hace que tu dinero crezca más rápidamente

Es importante entender que rentabilidades pasadas no garantizan rentabilidades futuras. Puede que un fondo haya obtenido grandes resultados en los últimos 10 años, pero baje su rendimiento en los siguientes 10.

Los fondos de inversión tiene este riesgo, hay que tenerlo siempre presente.

Cómo invertir en fondos de inversión

En España hay muchas plataformas para invertir en fondos de inversión. Depende de si quieres invertir en fondos tradicionales o en fondos indexados. Vamos a ver cada categoría en profundidad.

Cómo invertir en fondos indexados

Vamos a empezar por la inversión pasiva en fondos indexados, dado que es mi manera preferida para invertir. Creo que una gran forma de invertir en bolsa es a través de los robo advisors.

Los robo advisors son gestores automatizados que diseñan una cartera adaptada a tu perfil de inversor y tu tolerancia al riesgo. Estas plataformas te hacen una serie de preguntas y preparan tu cartera de inversión en función de tus respuestas.

Esta cartera está formada por fondos indexados a las principales economías y mercados del mundo. Sus analistas financieros han elegido estos fondos debido a sus bajas comisiones y su alta rentabilidad histórica, además de sus perspectivas de futuro.

Es una forma cómoda y sencilla de invertir en bolsa. También reduces el riesgo de hacer una mala inversión, dado que el robo advisor elige los activos en los que inviertes.

Además, puedes invertir en planes de pensiones con ellos y beneficiarte de sus ventajas fiscales.

En la siguiente tabla tienes un resumen con las características de los principales robo advisors de nuestro país:

*Sin comisión de gestión durante el primer año

Yo mismo invierto una parte de mi dinero con Indexa Capital e Inbestme, y estoy muy contento con ellos.

Si quieres aprender más sobre estos gestores, accede a mi guía completa, donde descubrirás cuáles son los mejores robo advisors de España.

Cómo invertir en fondos de inversión tradicionales

Si prefieres la inversión en fondos tradicionales, dado que esperas elegir las gestoras adecuadas que te permitan batir al mercado a largo plazo, las plataformas más conocidas son Myinvestor, Renta4banco y Openbank.

Yo recomiendo invertir con Myinvestor.

Esta plataforma contienen una amplia oferta de fondos de inversión, ofreciéndote muchos fondos donde elegir. Por ejemplo, en este momento Myinvestor tiene a tu disposición más de 1.000 fondos, para que elijas el que más te guste.

Myinvestor destaca porque te permite invertir en estos fondos sin cobrarte ninguna comisión, este servicio es gratuito. Es decir, no tendrás ningún coste por suscripción del fondo, custodia o reembolso.

La única comisión que pagarás será la comisión anual del fondo donde inviertas. Por eso es importante revisar a fondo la información del fondo de inversión antes de invertir en él.

Además esta plataforma tiene una herramienta para que selecciones tu fondo de inversión entre todas las opciones que hay. Te muestra toda la información necesaria sobre el fondo.

Si quieres crear tu propia cartera de fondos de inversión, regístrate aquí en Myinvestor.

Puedes aprender más sobre esta plataforma en mi guía completa de Myinvestor.

Te recomiendo que no inviertas en fondos de inversión con tu banco. Los fondos de bancos como Santander, ING, la Caixa, Bankia y BBVA tienen unas comisiones muy altas y una rentabilidad generalmente baja.

Revisa bien las condiciones de los fondos antes de meter tu dinero para no llevarte ningún susto.

Por qué invierto mi dinero en fondos de inversión tradicionales

Bueno, ya estamos llegando al final de este artículo. Imagino que te estarás preguntando por qué tengo una parte de mi cartera en fondos de inversión con todas las desventajas que tienen.

La principal razón es que quiero obtener la máxima rentabilidad a largo plazo. No me importa asumir un riesgo mayor si al cabo del tiempo los resultados que obtengo son mejores.

Por eso yo he analizado muchos fondos de inversión siguiendo el criterio descrito arriba, y he decidido invertir en tres fondos. En los análisis mensuales de mi cartera puedes ver el nombre de estos fondos y su rentabilidad acumulada.

Por ahora estoy batiendo al índice S&P500, por lo que estoy muy contento. Eso sí, es pronto para cantar victoria. Sólo el paso de los años podrá decir si lo consigo.

Si quieres saber el nombre de los fondos y su rentabilidad, échale un vistazo a el último análisis de mi cartera de inversión.

Si te registras en una plataforma a través de mis enlaces, puede que yo me lleve una comisión, y a ti no te costará nada. Esta comisión me ayuda a cubrir los gastos del blog y seguir desarrollando mi trabajo.

Si te ha gustado el artículo y quieres seguir leyendo más contenido, es una excelente manera de apoyarme. ¡Gracias!

Más artículos relacionados con invertir en bolsa

Si quieres seguir aprendiendo sobre invertir en bolsa, te recomiendo los siguientes artículos del blog:

- Fiscalidad de los fondos de inversión

- Cómo elegir el mejor robo advisor de España

- Myinvestor, la mejor plataforma para invertir en bolsa

- Guía sobre los fondos indexados y cómo invertir en ellos

- El análisis de mi cartera más reciente

Y hasta aquí mi guía sobre fondos de inversión, ¡espero que te haya gustado!

Si tienes alguna duda sobre este artículo o necesitas más información, usa la sección de comentarios, estoy aquí para ayudarte.

2 comentarios

Victor · 13 septiembre, 2022 a las 15:39

Buenas Gonzalo :

Tu blog me ha ayudado mucho a entender este mundo tan complejo de la inversión.Sin embargo hay varias cosas relacionadas con los fondos indexados qué no comprendo del todo.

¿Como ganó exactamente el dinero con las participaciones?

¿Para reinvertir los posibles beneficios como se haría?

Gonzalo Candela · 14 septiembre, 2022 a las 09:09

Hola Victor,

Me alegra que mi blog te ayude a aprender sobre inversiones.

El valor de la participación del fondo debe subir y bajar de una forma muy similar al índice que replica. La diferencia de rentabilidad entre el fondo indexado y el índice se conoce como “tracking error ratio”. Puedes revisar en el documento del fondo Key Investor Information Document (KIID) cuál ha sido el tracking error ratio de otros años, y así ver cómo de bien replica el fondo al índice.

Para reinvertir los beneficios tendrías que no vender tu participación cuando tengas ganancias, y elegir fondos indexados que reinviertan los dividendos obtenidos.

En mi curso para bolsa hablo sobre estos temas en profundidad, quizás te interese echarle un ojo (he oído rumores de que abre sus puertas a finales de septiembre):

https://invertirconcabeza.com/curso-invertir-bolsa/

Un saludo,

Gonzalo