Los fondos indexados son un tipo de fondos de inversión que se están haciendo muy populares por su sencillez y su rentabilidad .

En mi opinión la mejor forma de empezar a invertir en la bolsa es a través de fondos indexados. De hecho, yo empecé a invertir a través de fondos indexados allá por el 2015.

En esta guía vas a aprender todo lo que necesitas para empezar a invertir en fondos indexados facilmente y con altas rentabilidades.

Índice

¿Qué son los fondos indexados?

Si no habías oido hablar de los fondos indexados, seguramente te estés preguntando qué es un fondo indexado. Si buscamos en nuestra amiga la Wikipedia:

Un fondo indexado es un fondo de inversión de renta fija o renta variable que trata de replicar el comportamiento de un determinado índice del mercado.

En resumen, los fondos indexados son fondos de inversión que copian el comportamiento de un índice del mercado. Debido a que copian a un índice no requieren una gestión activa. Es por eso que a los fondos indexados se les conoce como inversión pasiva.

Los fondos indexados más populares son sobre índices conocidos como el IBEX 35, el S&P 500 y el Euro Stoxx 50 (las 50 compañías más importantes de Europa). La popularidad de la inversión indexada está creciendo, y gracias a ello cada vez hay más fondos de inversión indexados.

Esto hace que cada vez haya más variedad, más opciones entre las que elegir.

Historia de los fondos indexados

La historia de los fondos indexados está ligada a un nombre de John C. Bogle. John C. Bogle es considerado el padre de la inversión pasiva.

John fundó la gestora Vanguard en el año 1975. Esta gestora se basa en crear fondos de inversión y ETFs que replican a los índices del mercado.

Por lo tanto, los fondos indexados nacieron de la mano de John C. Bogle en 1975. Todos los inversores pasivos debemos estarle eternamente agradecidos al señor Bogle, dado que sin él quién sabe si los fondos indexados habrían llegado a existir.

Como te podrás imaginar, en invertirconcabeza somos los fans número uno de John Bogle.

En el 2020 los fondos indexados cumplieron 45 años de vida. Y la verdad es que hoy en día estos fondos son uno de los activos más populares del mercado. Pero no siempre fue así.

En el año 1998 en Estados Unidos sólo había 250.000 millones de dólares invertidos en gestión pasiva.

Esta cifra puede sonar muy grande, pero la realidad es que en aquel momento la inversión pasiva solo representaba el 11% de la gestión activa, que contaba con casi 2 billones de dólares.

Pero, desde entonces han tenido una ascensión meteórica. En el año 2010 alcanzaron la cuota del billón de dólares, representando el 37% de la gestión activa.

Solo dos años más tarde, en el 2012, consiguieron rebasar la barrera del 50% respecto a la gestión activa. En ese momento contaban con 1.4 billones de dólares, un 52% de los fondos activos.

Esta tendencia se ha mantenido en EEUU durante los últimos años, hasta el punto de que en el 2019 el volumen de dinero en fondos de gestión pasiva igualó al de los fondos de gestión activa.

Es cierto que durante los primeros años no tuvieron una gran acogida por los inversores de EEUU. Pero, en los últimos 15 años el trasvase de dinero de la gestión activa a la pasiva ha sido increíble.

En España la gestión pasiva comenzó en el año 2013, con el fondo indexado S&P500 del banco ING Direct.

Nos alegra decir que la inversión pasiva está experimentando un gran crecimiento en nuestro país. Todavía le queda mucho camino por recorrer, dado que actualmente solo representa el 1% de la gestión activa. Como ves, muy lejos del 50% de EEUU.

Nosotros esperamos que cada vez más gente se decida por estos vehículos de inversión, dadas sus grandes ventajas.

¿Cómo funciona un fondo indexado?

El funcionamiento de un fondo indexado es muy sencillo. El fondo indexado tiene un objetivo: replicar el comportamiento de su índice de referencia.

Para ello, los fondos indexados utilizan dos tipos de métodos: la réplica física o la sintética. Es importante comprender la diferencia entre ambas, dado que la composición del fondo indexado será completamente distinta.

La réplica física consiste en que el fondo invierte físicamente en todos los activos que componen el índice. Además, el fondo aplicará el mismo tipo de peso que utiliza el índice que desea copiar.

Por ejemplo, el índice Nasdaq 100 está compuesto por las 100 empresas no financieras más grandes de EEUU. Un fondo físico indexado al Nasdaq 100 invertirá en estas 100 empresas, en la misma proporción que lo haga el índice.

Es decir, este tipo de fondo indexado se caracteriza porque invierte físicamente en los activos que componen el índice que imitan.

Por otro lado, tenemos a los fondos sintéticos. Estos fondos no invierten en los activos que constituyen el índice. Su política de inversión es completamente distinta.

Los fondos de réplica sintética utilizan derivados financieros para alcanzar la misma rentabilidad que su índice de referencia. El tipo de derivado más comúnmente utilizado son los contratos swap.

Un contrato swap consiste en que dos entidades financieras acuerdan intercambiar una cantidad de dinero (también conocido como flujo de caja).

En el caso de los fondos indexados sintéticos, el fondo de inversión acuerda con la entidad (normalmente bancos de inversión) obtener la misma rentabilidad que el índice de referencia. A cambio, el fondo le pagará una comisión al banco de inversión.

Como puedes ver, los fondos de réplica sintética no contienen los valores que componen el índice. Su rentabilidad depende de que el banco de inversión cumpla con el acuerdo. Esto puede representar un riesgo en algunas ocasiones, como vamos a ver a continuación.

Ventajas de los fondos indexados

Los fondos de inversión indexados son una de mis productos de inversión favoritos. De hecho, considero que son la mejor forma de empezar a invertir. A mi me tienen completamente enamorado, y si sigues leyendo te contaré todos los beneficios de invertir en ellos.

Bajas comisiones

Los fondos indexados tienen unas comisiones muy bajas. Se debe a que, a diferencia de los fondos de inversión tradicionales, no necesitan una gestión activa.

Los fondos de inversión tradicionales tienen un equipo de analistas financieros que eligen las compañías que esperan tengan el mejor comportamiento en el futuro. Esto requiere un coste mayor para cubrir los gastos del equipo de analistas.

Los fondos indexados son my sencillos, no requieren de ningún análisis. Sólo tienen que copiar la composición del índice que quieren replicar. Gracias a esto sus comisiones son mucho mas bajas.

Las comisiones de los fondos indexados son de media 10 veces más bajas que las de los fondos de inversión.

Ahorrar dinero en el pago de las comisiones tiene unas consecuencias enormes a largo plazo. Puede que un 1% de ahorro de comisión al año no te parezca mucho, pero te aseguro que ese 1% acumulado a lo largo de varios años tiene un gran impacto en el valor tu cartera de inversión.

Más adelante, en la sección “¿Fondos índice o fondos de inversión?” te pongo un ejemplo claro sobre esto. Te aconsejo que te leas la guía entera, pero si quieres pasar a esa sección haz click aquí.

Las comisiones de los fondos indexados son muy bajas. Por ejemplo, yo invierto en un fondo Vanguard indexado al S&P500 que me cobra un 0.07% de comisión anual, incluyendo la comisión de custodia. 0.07%, me encanta que sean tan bajas 🙂

Rentabilidad Fondos Indexados

Los fondos indexados, también conocidos como index funds (su nombre en inglés), son capaces de darte una gran rentabilidad. Al copiar a índices de los mercados, su rentabilidad depende del comportamiento del índice que replican.

El mejor ejemplo de su alta rentabilidad es echarle un vistazo al S&P 500, el índice bursátil más popular de Estados Unidos, y probablemente del mundo.

El S&P 500 ha obtenido una rentabilidad anual del 10% en los ultimos 63 años. Si, has leido bien. ¡Un 10% de rentabilidad! ¿No te parece genial?

Sólo por invertir dinero periodicamente en un fondo indexado al SP500 habrías obtenido un 10% de rentabilidad anual durante 63 años.

No todos los fondos indexados van a obtener estos grandes resultados. Por ello es importante revisar en qué fondo inviertes tu dinero.

A continuación vamos a ver una lista con los fondos indexados más populares, y la rentabilidad que han obtenido en los últimos años. De esta forma puedes comparar y elegir el que mejor se adapte a tu perfil de inversor.

| Nombre | ISIN | Rentabilidad 1 año | Rentabilidad 3 años | Rentabilidad 5 años |

|---|---|---|---|---|

| Fidelity S&P500 Index Fund P-ACC-EUR | IE00BYX5MX67 | 39,31% | 26,88% | - |

| iShares Emergin Market Equity Index Fund | IE00BYWYCC39 | 6,67% | 11,16% | - |

| Fidelity MSCI Europe Index Fund P-ACC-EUR | IE00BYX5MD61 | 25,35% | 15,04% | - |

| Fidelity MSCI Japan Index Fund P-ACC-EUR | IE00BYX5N771 | 13,19% | 12,68% | - |

| Fidelity MSCI Pacific Ex Japan Index Fund P-ACC-USD | IE00BDZVHT63 | 5,24% | 10,01% | - |

| Vanguard 20+ Year Euro Treasury Index Fund | IE00B246KL88 | -7,78% | 6,27% | 4,35% |

| Vanguard US Government Bond Index Fund EUR Hedged | IE0007471471 | -3,25% | 2,17% | 1,01% |

| Vanguard US Equity Index Fund EUR Hedged | IE00B1G3DH73 | 27,66% | 25,15% | 14,73% |

| iShares ESG Screened Global Corporate Bond Index Fund EUR Hedged | IE00BJN4RG66 | -1,38% | - | - |

| Vanguard European Equity Index Fund | IE0007987708 | 25,14% | 15,31% | 8,58% |

| Vanguard Emerging Markets Stock Index Fund USD Acc | IE0031787223 | -0,86% | 11,03% | 9,96% |

| Vanguard ESG Developed World All Cap Equity Index Fund GBP Dist | IE00B76VTM04 | 22,28% | 21,16% | 12,66% |

| Amundi Index S&P500 IE ACC EUR | LU0996177720 | 42,30% | 27,58% | 15,80% |

| iShares US Equity Index Fund | IE00BDZS0987 | 39,24% | 27,38% |

Es importante destacar que la rentabilidad indicada en la tabla corresponde a la rentabilidad anualizada. Para los periodos de 3 y 5 años no se muestra la rentabilidad total, sino el rendimiento anualizado durante ese tiempo.

Por ejemplo, el primer fondo de la tabla, el “Fidelity S&P500 Index Fund P-ACC-EUR”, ha obtenido una rentabilidad anualizada del 26,88% en los últimos 3 años. Esto implica que su rentabilidad total en estos 3 años ha sido del 104.26%.

Conviene señalar que rentabilidades pasadas no garantizan rentabilidades futuras. Las ganancias obtenidas dependerán del tipo de fondo índice que elijas, tu horizonte temporal, y tu estrategia de inversión.

0 complicaciones

Invertir en fondos de inversión indexados es fácil, requiere muy poca gestión por tu parte. Según tu estrategia de inversión, te llevará entre poco trabajo y nada. Esto se conoce como gestión pasiva.

Si lo que quieres es comodidad, invertir en fondos indexados es lo más sencillo del mundo. Existen unas plataformas de inversión que lo harán todo por tí, son los robo advisors.

Los robo advisors se encargan de diseñar tu cartera de inversión en función de tu experiencia y tolerancia al riesgo. Ellos se encargan de comprar los activos y balancear tu cartera cuando sea necesario.

Un robo advisor hace todo el trabajo por ti. Tu sólo tienes que transferir el dinero a tu plan de inversión, y ellos se encargarán de todo. Los más conocidos en España son Indexa Capital, Inbestme y Finizens.

Mi robo advisor preferido es Inbestme, que te ofrece una gran variedad de carteras de inversión con comisiones muy bajas.

En mi opinión es la mejor forma de empezar a invertir. Si quieres puedes probar aquí su herramienta para ver tu perfil inversor.

Al ser un producto sencillo que no requiere gestión por tu parte, no necesitas hacer apenas nada para invertir. Sólo tienes que mandar tu dinero a la plataforma, algo que te tomará apenas 5 minutos.

¿Que tal te suena una buena rentabilidad por 5 minutos de trabajo? 🙂

¿Riesgos de los fondos indexados?

Toda inversión conlleva riesgos, por lo que nosotros te recomendamos comprender bien dónde metes tu dinero.

En el caso de los fondos indexados, hay varios tipos de riesgos. Vamos a ver los principales:

- Pérdida de valor: este es un riesgo asociado a cualquier tipo de activo. Cuando inviertes tu dinero, existe la posibilidad de que el valor de ese activo se reduzca. Esto implicaría que acabarías perdiendo dinero.

Es importante destacar que los fondos indexados pueden tener una alta volatilidad, en función de su índice de referencia. Si por ejemplo invierten en renta variable, pueden sufrir bajadas de hasta el 10% en un día. Sin ir más lejos, durante la crisis del Covid-19, el S&P500 sufrió varias bajadas diarias del 8% – 10%.

En este caso conviene indicar que la pérdida de valor puede ser transitoria, y que el activo recupere en los siguientes meses/años su precio anterior, e incluso suba más. - Fraude: en toda inversión existe el riesgo de que se haga un uso indebido de tu capital. Es decir, hay una posibilidad (muy remota) de que tus activos sean usados para un fin distinto del que tú has indicado. Por ejemplo, que el depositario venda tus activos y huya a otro país.

Esto es muy improbable que ocurra, dado que existen estrictos controles de seguridad y auditorías para evitarlo. Pero, la mejor forma de prevenir este riesgo es invertir en plataformas reguladas por las autoridades financieras oficiales.

En España la entidad que regula las plataformas de inversión es la CNMV. Puedes utilizar su buscador para confirmar si la plataforma está regulada por la CNMV.

En Invertirconcabeza recomendamos siempre invertir con plataformas reguladas. - Insolvencia: este es un riesgo que afecta especialmente a los fondos de réplica sintética. Dado que nuestro capital será depositado en un banco de inversión, si este quiebra, puede que no podamos recuperar nuestra inversión.

Este riesgo se minimiza cuando el banco proporciona activos financieros que actúan como colateral en caso de que el banco no cumpla con su contrato. - Réplica incorrecta del índice: los fondos indexados puede que no copien adecuadamente al índice de referencia. La consecuencia puede ser que la rentabilidad obtenida por el fondo sea muy distinta a la del índice.

La diferencia entre la rentabilidad del índice y la del fondo se conoce como “Tracking error ratio”.

Por eso es importante revisar el documento de los datos fundamentales para el inversor (DFI). Así podemos comprobar el tracking error ratio del fondo.

Estos son los principales riesgos que debes conocer antes de invertir en un fondo indexado. Así podrás minimizar dichos riesgos, y evitar sustos innecesarios en el futuro.

Características de los fondos indexados

Ahora vamos a ver las características más importantes que debes revisar cuando vas a invertir en un fondo indexado.

Los fondos indexados pueden ser de renta variable o de renta fija. La renta variable puede darte una mejor rentabilidad, pero a cambio el riesgo que asumes es mayor. Por otro lado la renta fija te da una rentabilidad menor, pero también asumes menos riesgo.

Yo prefiero invertir en fondos de renta variable, dado que a largo plazo la rentabilidad es mucho mayor.

No me preocupa que un año pueda bajar un 20%, porque sé que al siguiente año va a volver a subir. Como ves mi perfil de riesgo es alto, dado que yo prefiero obtener rentabilidades altas.

Uno de los datos importantes de un fondo indexado es el tracking error. Esto significa la diferencia entre la rentabilidad del índice y la rentabilidad del fondo indexado. Cuanto menor sea el tracking error mejor copiará el fondo al índice.

También debes revisar las comisiones de los fondos, dado que varían mucho entre las diferentes gestoras. Yo recomiendo los fondos indexados Vanguard, dado que sus comisiones son muy bajas. Además soy un gran admirador de John Bogle, el fundador de Vanguard.

Diferencias entre ETFs y fondos indexados

Si has estado buscando información sobre fondos indexados, seguro que te has encontrado con los ETFs, pero no has entendido muy bien qué son.

El nombre ETF viene del inglés, Exchange Traded Fund. Los ETFs son muy similares a los fondos indexados, pero tienen algunas diferencias.

La principal es que los fondos indexados no cotizan en la bolsa, como las acciones. Su precio se establece una vez al día, y se aplica tanto para las compras como para las ventas.

En cambio los ETFs sí que cotizan en el mercado de valores, por lo que su precio cambia constántemente.

La otra diferencia está en su fiscalidad. En España, cuando vendes un fondo indexado y obtienes una ganancia, tienes que pagar impuestos (~20% de los beneficios). La ventaja es que puedes retrasar el pago de impuestos si traspasas tu dinero de un fondo indexado a otro. En ese caso sólo pagaras impuestos cuando vendas el fondo y recuperes tu dinero.

Los ETFs no te permiten traspasarlos. Tienes que vender tu ETF y comprar el nuevo ETF. Si has obtenido una ganancia en la venta tendrás que pagar impuestos.

En mi opinión no es una gran desventaja, dado que si eliges los ETFs adecuados no tendrás que traspasarlos.

Si quieres aprender sobre la bolsa, échale un vistazo a mi super guía para invertir en la bolsa.

¿Fondos índice o fondos de inversión?

Los fondos indexados también son conocidos como fondos índice, dado que copian el comportamiento de un índice de la bolsa. Desafortunadamente en España no son todavía muy conocidos.

Los bancos han tenido hasta hace poco todo el negocio de las inversiones, y lo que le recomendaban a sus clientes eran fondos de inversión de gestión activa. Estos fondos tienen unas comisiones mucho más altas, y no obtienen una mejor rentabilidad.

De hecho, yo he visto casos en los que la rentabilidad del fondo era un 2% anual, y las comisiones eran del 2%. Las pocas ganancias que generaba tu inversión se las quedaba el banco.

Esto es tremendo, un engaño. Esto ocurre debido a que el nivel de educación financiera de las personas es bajo, y a la avaricia de los bancos por ganar más dinero a costa de que los inversores no ganen. Espero que esto te haga darte cuenta de que en temas de inversión no puedes fiarte de lo que te diga tu banco, tienes que hacer tu propio análisis.

Afortunadamente en los últimos años están surgiendo métodos de inversión alternativos, en los que el pequeño inversor puede obtener una buena rentabilidad pagando unas comisiones bajas.

Los fondos indexados son mejores que los fondos de inversión tradicionales debido a sus bajas comisiones y su gran rentabilidad.

La principal diferencia entre los fondos indexados y los fondos de inversión es que los fondos de inversión requieren una gestión activa. El manager del fondo de inversión hace un trabajo de investigación de las empresas que van a obtener mejores resultados en el futuro para invertir en ellas.

Este trabajo tiene un coste para el inversor, que se refleja en las altas comisiones que paga.

En cambio en los fondos indexados no existe la figura del manager del fondo, dado que no hay que investigar ninguna empresa. El fondo indexado se limita a copiar al índice, y eso con la tecnología de hoy en día no requiere apenas trabajo. Por eso las comisiones de los fondos indexados son tan bajas.

Imagino que ahora te estarás preguntando: ¿Realmente una diferencia del 1% en las comisiones se nota tanto? Pues si, y tanto 🙂

Ejemplo del impacto de las comisiones en tu cartera

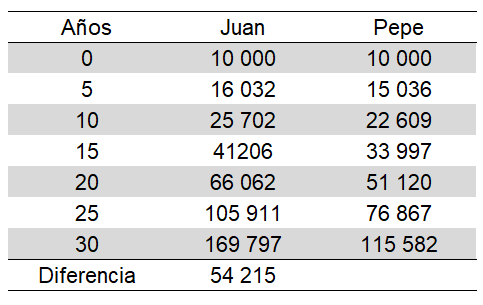

Ahora te voy a mostrar un ejemplo de cómo las comisiones de los fondos de inversion tradicionales pueden tener un impacto grandísimo en el valor de tu cartera.

Tenemos a Juan y a Pepe, ambos invierten 10.000 euros en fondos. Pero mientras Juan invierte en fondos indexados, Pepe prefiere los fondos de inversión tradicionales de su banco.

Vamos a asumir que ambos obtienen una rentabilidad anual del 10% (una buena rentabilidad). Juan paga un 0.1% de comisiones anuales, mientras que a Pepe su banco le cobra un 1.5% al año.

Veamos qué ocurre al pasar el tiempo

Tras 30 años, Juan tiene 54.000 euros más que Pepe. Ha obtenido unas ganancias un 47% mayores gracias a las bajas comisiones de su fondo indexado.

¿Que te parece la diferencia entre pagar unas comisiones bajas o altas? Sencillamente brutal.

¿Es mejor la rentabilidad de los fondos de inversión?

Quizás te estés preguntando si las altas comisiones de los fondos de inversión se deban a que la rentabilidad obtenida sea mayor, y por lo tanto compense invertir en los fondos de inversión tradicionales.

La respuesta es no, en absoluto. Ya arriba te he puesto el ejemplo de un fondo de inversión donde toda la rentabilidad que obtenía el fondo se la quedaba el banco en comisiones. Algo que a simple vista parece de locos, un engaño. Y lamentablemente ocurre a dia de hoy en muchos bancos.

Pero no hace falta irse a un caso tan obvio. Hay diversos estudios que han confirmado que a largo plazo los fondos indexados obtienen una mayor rentabilidad que los fondos de inversión.

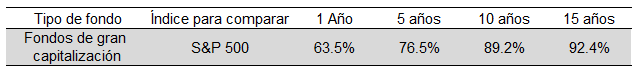

Uno de ellos se centró en comparar la rentabilidad de los fondos de inversión de Estados Unidos con el índice de referencia S&P 500. La tabla de abajo os muestra el porcentaje de fondos de inversión que obtuvieron peor rentabilidad que el S&P 500 a lo largo del tiempo:

En 15 años el 92.4% de los fondos de inversión obtuvieron peor rentabiliad que el S&P 500.

Este estudio demuestra que la probabilidad de escoger un fondo de inversión que supere al S&P 500 a largo plazo es muy baja, del 7.6%. Estos porcentajes no engañan: la mayoría de los fondos de inversión tendrán una rentabilidad menor que el S&P 500.

La conclusión es que los fondos de inversión te cobran unas comisiones mucho más altas que los fondos indexados y su rentabilidad es peor.

Si quieres leer más sobre este tema, puedes acceder al estudio aquí (está en inglés).

Tipos de fondos indexados

Hay muchos tipos de fondos indexados, en función del tipo de mercado que se quiera copiar. De hecho, debido a la popularidad que han ganado estos fondos en la última década, cada vez surgen más y más fondos.

Los principales tipos son:

- Renta variable

- Renta fija

- Materias primas

- Regionales

- Derivados

De hecho, en el 2021 han surgido fondos indexados a varias criptomonedas, como Bitcoin y Ethereum. Como puedes observar, los fondos indexados están en plena expansión, cubriendo cada vez más sectores y mercados.

Ahora nos vamos a enfocar en los dos principales tipos de fondos indexados.

Fondos indexados de renta variable

Los fondos indexados de renta variable replican a los índices bursátiles de todo el mundo. Estos son los fondos indexados que gozan de mayor popularidad. Se debe a que te permiten invertir en las principales economías del mundo de una forma rápida y sencilla.

Ya no es necesario que seas un experto analista financiero para poder saber qué empresas van a triunfar en los próximos años. Ahora mismo para invertir en bolsa no necesitas ser capaz de encontrar a la próxima Amazon. Es mucho más sencillo que todo eso.

Te basta con decidir en qué país (y qué sectores) quieres invertir.

Por ejemplo: si quieres invertir en las empresas de Estados Unidos, porque piensas que su economía va a crecer mucho en la próxima década, sólo tienes que invertir en un fondo indexado al S&P500. Este fondo contiene a las 500 empresas estadounidenses más importantes.

No te importa cuál va a ser la próxima Apple o Google, para ti es irrelevante. Estás seguro de que, triunfe la empresa que triunfe, tú la llevarás en tu cartera.

En nuestra opinión invertir en las principales bolsas mundiales es una excelente estrategia de inversión. Pero, siempre debes tener claro los riesgos y la volatilidad asociados.

Los fondos indexados de renta variable se caracterizan por tener una mayor volatilidad que los fondos de renta fija. También conviene destacar que, históricamente, la renta variable ha obtenido una rentabilidad muy superior a la renta fija.

Por ejemplo, el índice S&P500 ha obtenido una rentabilidad anualizada del 10% en los últimos 100 años.

Este es un rendimiento extraordinario, y demuestra los grandes beneficios que se pueden obtener al invertir en fondos indexados de renta variable.

Fondos indexados de renta fija

Los fondos indexados de renta fija son fondos que replican a índices de renta fija. Estos índices están compuestos por activos como bonos, letras del tesoro, pagarés y obligaciones.

Estos fondos destacan porque tienen un riesgo inferior a los fondos de renta variable. La razón es que su volatilidad es mucho menor.

Es decir, las variaciones de precio de los fondos de renta fija son mucho más suaves que las de los fondos de renta variable.

Pero, esta menor volatilidad se traduce en un menor rendimiento. Históricamente la renta fija ha obtenido una rentabilidad significativamente inferior a la renta variable.

Otra razón que convierte a los fondos indexados de renta fija en un activo de menor riesgo es que suelen invertir en deuda emitida por los gobiernos o las empresas. Es poco probable que los gobiernos occidentales incumplan el pago de su deuda. Esto da una mayor seguridad al inversor de que va a poder recuperar su capital invertido.

Estas características hacen que los fondos indexados de renta fija sean el vehículo ideal para aquellos inversores que quieren obtener una cierta rentabilidad con su dinero sin asumir excesivos riesgos.

Conviene destacar que, aunque el riesgo de estos fondos sea, en teoría menor, esto no implica que estén exentos de riesgo. Hay situaciones extremas en las que los gobiernos pueden declararse en bancarrota (como casi le ocurrió a Grecia en el año 2009).

Además, las empresas emisoras de deuda pueden declararse insolvente, y que el valor de sus activos no sea suficiente para cubrir todas sus deudas.

Teniendo en cuenta sus ventajas y sus riesgos, el inversor debe decidir si prefiere invertir en fondos indexados de renta fija o de renta variable. Una alternativa, muy usada en la actualidad, es combinar ambos tipos de fondos en la cartera.

En este caso, un inversor conservador tendría un mayor peso de fondos de renta fija, mientras que un inversor agresivo tendría una mayor porción de renta variable.

Comisiones de los fondos indexados

Esta es sin duda una de las mayores ventajas de los fondos indexados. Sus comisiones son significativamente más bajas que las de los fondos de inversión activos.

De hecho, un reciente análisis en España ha mostrado que los costes de la gestión pasiva son de media 10 veces más bajos que los de la gestión activa.

Es decir, las comisiones que te cobran en tu fondo de inversión tradicional son 10 veces mayores que los de un fondo indexado.

Sinceramente, es una diferencia abismal. Es importante tener en cuenta que una alta comisión implica obtener una menor rentabilidad. A largo plazo las comisiones tienen un gran impacto en el valor de tu patrimonio.

Por eso, es muy importante siempre intentar pagar la comisión más competitiva que te ofrezca el mercado.

Los fondos indexados tienen varios tipos de comisiones:

- Comisión de gestión: es el coste que aplica la gestora por invertir en el fondo. Su rango suele estar entre el 0.1% y el 0.2%

- Comisión de depósito: es el coste que aplican la gestora o la plataforma por la compra de participaciones del fondo. Suele ser del 0%

- Comisión de retirada: es el coste que aplican la gestora o la plataforma por la venta de participaciones. De nuevo, suele ser del 0%

- Comisión de rentabilidad: cargo que puede realizar la gestora sobre la rentabilidad obtenida durante un año. Esta comisión solo se cobra cuando el rendimiento ha sido positivo. Por eso se la conoce como comisión de éxito. También suele ser del 0%

Por lo tanto, la única comisión que habitualmente tiene un fondo indexado es la comisión de gestión, que suele ser muy baja.

Por ejemplo, el fondo indexado al S&P500 de Vanguard (ISIN IE0032126645) tiene una comisión total del 0.1%.

Fiscalidad de los Fondos Indexados

Como los fondos indexados son fondos de inversión, tienen la misma fiscalidad que estos.

Una de sus ventajas es que te permiten retrasar el pago de impuestos al traspasar tu capital de un fondo a otro.

En los fondos indexados solo pagaremos impuestos cuando vendamos nuestras participaciones del fondo y hayamos obtenido un beneficio. Es decir, cuando el precio de venta sea superior al de compra.

A este beneficio se le conoce como plusvalía. Los impuestos que debemos pagar se calculan sobre la plusvalía obtenida, no sobre el importe total de la venta.

Es decir, si inviertes 10.000 euros en un fondo indexado y años más tarde vendes tus participaciones por 12.000 euros, tu ganancia habrá sido de 2.000 euros.

Por lo tanto, pagarás impuestos sobre esos 2.000 euros.

El impuesto que pagues dependerá de los beneficios obtenidos. Actualmente los tramos de tributación son los siguientes:

- Hasta 6.000€: 19%

- 6.000€ – 50.000€: 21%

- Más de 50.000€: 23%

Como ves, el impuesto aumenta a medida que tus beneficios lo hacen.

Vamos a ver los impuestos que habríamos pagado en el ejemplo anterior.

Obtenemos una plusvalía de 2.000 euros. Nuestras ganancias se ubican en el primer tramo, por lo que se nos aplica un 19%.

Impuesto pagado = 2.000 x 0.19 = 380 euros

Conocer la fiscalidad de tus productos de inversión es clave para poder reducir los impuestos que pagas, y conseguir que tu patrimonio crezca más rápidamente.

Si tienes dudas, aquí puedes profundizar sobre la fiscalidad de los fondos de inversión.

Gestoras de fondos indexados más relevantes

Los fondos indexados son creados por grandes gestoras. Estas gestoras son entidades financieras con el músculo necesario para poner en marcha dichos fondos.

De esta forma las gestoras permiten que los inversores particulares puedan acceder a los fondos indexados de forma cómoda y sencilla.

Si no existieran los fondos indexados, la única forma que tendría un inversor para replicar a un índice sería invertir en todas las empresas que componen el índice. ¿Te imaginas tener que invertir tú mismo en las 500 empresas que componen el S&P500?

De hecho, no sería tan sencillo como comprar una acción de cada una de las 500 compañías. No todas las 500 empresas tienen el mismo peso en el índice. El peso varía en función de la capitalización bursátil de la empresa.

Como puedes ver, sin la existencia de estas grandes gestoras, sería muy complicado replicar el comportamiento de un índice.

Debido a la creciente popularidad de estos fondos cada vez van surgiendo más gestoras de fondos indexados.

Actualmente, las principales gestoras de fondos indexados son:

- Vanguard: fundada por John C. Bogle, y pionera en la creación de los fondos indexados. Contiene multitud de fondos indexados con unas comisiones muy bajas

- Black rock: también conocida como iShares, ofrece una amplia gama de fondos indexados y ETFs. Actualmente es la gestora más grande del mundo, en términos de volumen de dinero gestionado

- Amundi: la principal gestora en Europa es popularmente conocida por sus fondos indexados al índice MSCI World

- State Street: es la gestora de activos institucionales más importantes de todo el mundo. Ofrece tanto gestión pasiva como gestión activa

El gran volumen de activos que gestionan estas gestoras les permite reducir sus costes. Por eso, las comisiones de sus fondos indexados suelen ser bajas.

Mejores fondos indexados para invertir

Si te estás preguntando qué fondos indexados elegir, estás de suerte, te voy a decir mis preferidos 🙂

En mi opinión, los mejores índices son los siguientes:

- S&P 500: engloba a las 500 empresas más grandes de Estados Unidos

- MSCI World: inversión global en 1600 empresas de 23 países desarrollados

- Nadaq 100: las 100 empresas no financieras más importantes de Estados Unidos

Mi favorito es el índice S&P500, dado que ha promediado una rentabilidad media del 9% durante 150 años. Cuando algo ha funcionado bien durante tanto tiempo, es más probable que siga funcionando bien en el futuro. En el 2019 el S&P500 obtuvo una rentabilidad del 30%, ni más ni menos!

Si quieres crear una cartera de fondos indexados, te recomiendo que inviertas en los 3 índices de arriba. No necesitas diversificar más, dado que estos índices abarcan empresas de muchos países del mundo.

Accede aquí a mi guía para saber elegir los mejores fondos indexados.

Cómo invertir en fondos indexados

Puedes invertir en fondos indexados a través de una plataforma de inversión o a través de robo advisors, según el tipo de inversión que quieras hacer. Si prefieres la gestión pasiva, entonces te convienen los robo advisors.

Por otro lado, si quieres crear tu propia cartera de fondos, entonces debes elegir una plataforma de inversión.

Vamos a ver las características de cada uno.

Robo advisors

Esta es la forma más cómoda de invertir. Los roboadvisors son gestores automatizados que se encargan de diseñar una cartera de inversión que se ajusta a tu perfil inversor, teniendo en cuenta tu experiencia y tu tolerancia al riesgo.

En mi opinión, la mejor forma de empezar a invertir en bolsa es a través de estos gestores automatizados, conocidos como roboadvisors.

Reduces el riesgo dado que ellos te diseñan la cartera, eligiendo los fondos que más se ajustan a tu perfil inversor. Además, los robo advisors balancean tu cartera automáticamente.

Lo único que tienes que hacer es transferir dinero y ellos se encargan de todo. Es un método realmente cómodo y que reduce el riesgo, por lo que puedes ir ganando experiencia en invertir en bolsa poco a poco.

En la siguiente tabla tienes un resumen con las características de los principales robo advisors:

*Sin comisión de gestión durante el primer año

Si quieres aprender más sobre estos gestores, accede a mi guía completa, donde descubrirás cuáles son los mejores robo advisors de España.

Plataformas de inversión

Hay muchos brókers y plataformas que te permiten comprar ETFs y fondos indexados. Si quieres diseñar tu propia cartera de fondos, eligiendo los que piensas que van a obtener la rentabilidad más alta, entonces debes irte a una plataforma que te ofrezca un amplio abanico.

En España hay varios brókers populares, como Myinvestor, Trade Republic, Renta4banco (acaba de adquirir BNP Paribas) y Selfbank.

Yo te recomiendo que empieces con Myinvestor, que te permite invertir en una amplia variedad de fondos indexados sin pagar comisiones.

Te ofrece fondos de las mejores gestoras del mundo, como Vanguard, Amundi y iShares. No pagarás comisión de compraventa ni de custodia. Sólo tendrás que pagar la comisión anual del fondo indexado.

Si quieres crear tú mismo una cartera de fondos indexados, regístrate aquí en Myinvestor.

Gracias a que Myinvestor no te cobra comisiones, tus costes serán mucho más bajos que si inviertes en fondos indexados con el bróker naranja, por ejemplo.

Accede aquí a la guía completa de Myinvestor.

Cómo invierto yo mi dinero en fondos indexados

Curiosamente yo empecé a invertir en bolsa a través de los fondos indexados de Ing Direct, allá por el año 2015. Por aquellos tiempos no tenía ni idea sobre inversiones, fué el principio de mi camino. Yo tenía una cuenta sin nómina y decidí empezar a hacer algo con mis ahorrillos.

Revisé los fondos de inversión que me ofrecía Ing, y me decidí por tres. Tuve la suerte de que uno de ellos era un fondo indexado SP500, y con el tiempo observé la gran rentabilidad que este obtenía.

Actualmente invierto en fondos indexados de las dos formas que te he recomendado:

- Myinvestor: invierto todos los meses en el índice S&P500, esperando obtener una rentabilidad anual del 10% a lo largo de muchos años

- Inbestme: invierto en sus fondos indexados. Es muy cómodo y sencillo, y es la opción que recomiendo a todo el mundo que está empezando a invertir en bolsa

Si quieres aprender más sobre dónde tengo invertido mi patrimonio, échale un vistazo a el último análisis de mi cartera de inversión.

Una gran estrategia de inversión consiste en hacer aportaciones periódicas a fondos indexados al S&P 500. Si aplicas esta sencilla estrategia obtendrás muy buenos resultados. Por algo es la estrategia que Warren Buffett recomienda.

Ejemplos de carteras de fondos indexados

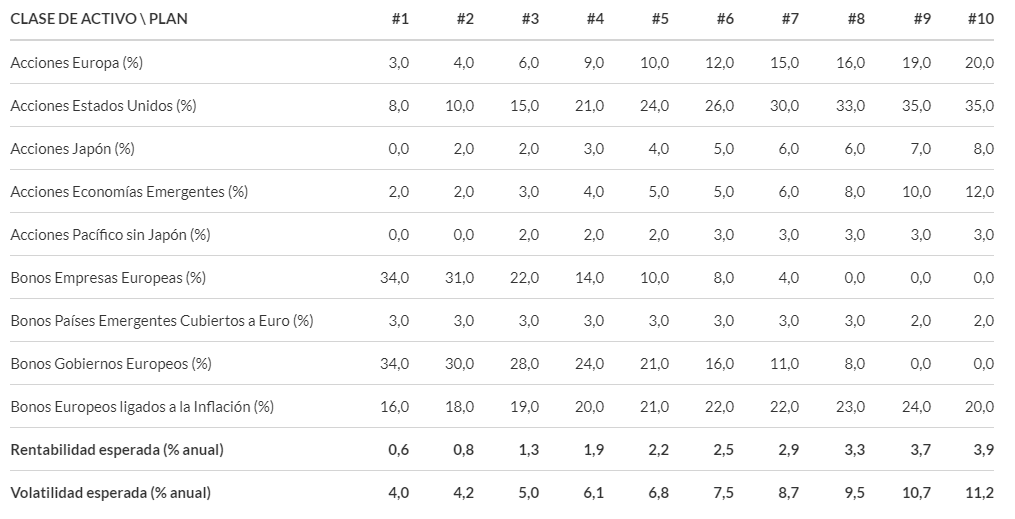

Ha llegado el momento de ver cómo es una cartera de fondos indexados desde dentro. En la imágen de abajo puedes ver los distintos activos que componen las cartera de fondos de Indexa Capital, otro de mis robo advisors favoritos.

Las columnas representan tu perfil inversor, siendo el 1 la cartera de un inversor conservador y el 10 la de un inversor con tolerancia al riesgo. Los fondos indexados que componen la cartera son los mismos, lo que varía es su peso.

Una cartera más conservadora tiene más bonos (renta fija) mientras que una cartera más arriesgada tiene más acciones (renta variable). Yo personalmente tengo una cartera 10, dado que prefiero asumir un mayor riesgo y obtener más rentabilidad.

En el caso de Inbestme, casi todos sus fondos indexados son fondos Vanguard, por lo que sus comisiones son bajas. Esto hace que Inbestme pueda ofrecerte un gran servicio con costes bajos.

Para acabar, no querría irme sin volver a recordarte que puedes registrarte en Inbestme aquí y aprovechar su promoción de un año sin comisiones. ¡Empieza a invertir en fondos indexados hoy!

Si te registras en una plataforma a través de mis enlaces, puede que yo me lleve una comisión, sin ningún coste para ti. Esta comisión me ayuda a cubrir los gastos del blog y seguir desarrollando mi trabajo.

Si te ha gustado el artículo y quieres seguir leyendo más contenido, es una excelente manera de apoyarme. ¡Gracias!

Más artículos relacionados con invertir en bolsa

Si quieres seguir aprendiendo sobre invertir en bolsa, te recomiendo los siguientes artículos del blog:

- Guía sobre los mejores fondos indexados

- Inbestme, la mejor forma de empezar a invertir

- Cómo elegir el mejor robo advisor de España

- El análisis de mi cartera más reciente

Y hasta aquí mi guía sobre fondos indexados, espero que te haya gustado!

Si tienes alguna duda sobre este artículo, usa la sección de comentarios, estoy aquí para ayudarte 🙂

13 comentarios

El Ahorrador Inversor · 4 noviembre, 2020 a las 20:01

Hola.

Muy interesante el artículo.

Actualmente también invierto con InbestMe e Indexa en fondos indexados. Realmente los roboadvisor son la mejor opción para no complicarse la vida y poner rápidamente a trabajar tu dinero.

Respecto a Myinvestor, ¿has valorado comprar otros fondos indexados a mayores de los que tienes actualmente?

Veo en el análisis de tu cartera que los fondos indexados y los fondos de inversión son los que más rentabilidad te están dando. ¿Vas a aumentar su porcentaje en tu cartera en detrimento de las acciones?

Saludos.

Gonzalo Candela · 5 noviembre, 2020 a las 07:05

Hola Ahorrador,

Me alegra que te guste el artículo. Aparte del índice S&P500, estoy pensando en empezar a invertir también en el Nasdaq100.

En los últimos 6 meses sólo he invertido en fondos indexados y fondos de inversión, dado que creo que a largo plazo son los que me darán la mayor rentabilidad. Por lo que estoy reduciendo mi porcentaje de cartera de acciones y aumentándolo en esos dos activos.

Un saludo,

Gonzalo

Eliezer · 17 enero, 2023 a las 17:57

Me podrías orientar sobre alguna plataforma para hacer inversiones periódicas a larguísimo plazo al syp500 desde América Latina, República Dominicana específicamente.

Gonzalo Candela · 20 enero, 2023 a las 15:34

Hola Eliezer. El robo advisor Inbestme te permite invertir en fondos indexados desde América Latina.

Échale un vistazo por si te interesa:

https://invertirconcabeza.com/la-bolsa/inbestme-guia-opiniones/

Saludos

Sergio Mayoral Martínez · 11 marzo, 2021 a las 23:51

Hola Gonzalo.

Primero darte la enhorabuena por los artículos. Me parecen fabulosos, y me he animado a empezar a invertir. De momento con myinvest y un fondo de Vanguard al S&P500. A ver qué tal.

Tengo una duda, y no encuentro la respuesta por ninguno de tus artículos. Se hablan de ETF y de fondos indexados. ¿Cómo se si un fondo es indexado o ETF? Por ejemplo: Mi primera inversión la he hecho en el siguiente fondo:

Vanguard US 500 Stock Index Inv EUR Acc

IE0032620787

Entiendo que es un fondo indexado, o ETF? Jeje. A ver si me puedes aclarar la duda 🙂

Muchas gracias.

Gonzalo Candela · 12 marzo, 2021 a las 10:19

Hola Sergio,

Me alegra que te gusten los artículos, y te hayan animado a invertir. Me parece que has elegido una excelente estrategia con el fondo indexado al SP500, y una gran plataforma con Myinvestor.

Si quieres saber si un fondo es un fondo indexado o ETF, puedes mirarlo en su Key Investor Information Document (KIID). Este es un documento que contiene toda la información más importante sobre el fondo.

Buscando en google su “ISIN del fondo + KIID” te debería aparecer.

El IE0032620787 es un fondo indexado. Te dejo aquí su KIID:

http://www.vdos.com/docs/fondos/P02_G9153/kiid/202102/IE0032620787_es.pdf

Cualquier duda me comentas.

Un saludo,

Gonzalo

Sergio Mayoral Martínez · 15 marzo, 2021 a las 18:02

Hola Gonzalo.

Ya he podido navegar por este KIID de este fondo y he encontrado cláramente toda la información.

Muchísimas gracias!! 🙂

Gonzalo Candela · 16 marzo, 2021 a las 15:01

Me alegra haberte ayudado Sergio.

Un saludo,

Gonzalo

Saulo Rosales · 15 agosto, 2022 a las 13:37

Siempre he tenido una duda: los ETF que replican el sp500 y que además cotizan en bolsa, ¿Puede llegar a suceder que la cotización de bolsa no guarde congruencia con los movimientos del so500 ? Es decir que como consecuencia de la oferta y demanda de su cotización en bolsa un ETF que “replica” el sp500, tenga subidas mientras que el SP500 tenga bajadas ¿Esto es posible y ha ocurrido ? Gracias

Gonzalo Candela · 17 agosto, 2022 a las 09:12

Hola Saulo,

Esa es una buena pregunta. Efectivamente el precio de los ETFs puede desviarse de los movimientos del S&P500, dado que su precio depende de la oferta y la demanda del ETF en cada momento.

Pero, estas desviaciones suelen ser muy ligeras debido a que, los ETFs físicos con replicación completa, están compuestos por las mismas empresas que el índice que replican. Por lo tanto el valor de los activos de ese ETF se mueve de la misma forma que el índice, y la oferta y demanda de los inversores dependerá de estos movimientos.

Los ETFs sintéticos tienen un funcionamiento distinto, pero aún así sus desviaciones respecto del índice suelen ser muy pequeñas.

Una buena forma de comprobar cómo de bien sigue un ETF a un índice es revisar su tracking error ratio: la diferencia entre la rentabilidad del índice y del ETF.

Un saludo,

Gonzalo

Victor · 13 septiembre, 2022 a las 18:33

Buenas Gonzalo.

Valoro mucho el trabajo que estás haciendo y me está ayudando a tener un mayor conocimiento de este mundo. Sin embargo tengo varias dudas acerca de los fondos indexados.

¿Como funcionan las participaciones del fondo?

Yo gano dinero si la participación sube de valor. Pero ese valor de la participación sube o baja en función exclusivamente del índice de referencia?

Otro duda que tengo es acerca de cómo reinvertir los posibles beneficios. En relación con la pregunta anterior si me participación sube de valor para obtener beneficios debería vender esa participación no?

Sin embargo al vender tendría que pagar impuestos , pero creo que no se hace así exactamente. Si me pudieras explicar cómo funciona exactamente lo de reinvertir beneficios lo agradecería.

Muchas Gracias.

Gonzalo Candela · 14 septiembre, 2022 a las 09:07

Hola Victor,

Me alegra que mi blog te ayude a aprender sobre inversiones.

El valor de la participación del fondo debe subir y bajar de una forma muy similar al índice que replica. La diferencia de rentabilidad entre el fondo indexado y el índice se conoce como “tracking error ratio”. Puedes revisar en el documento del fondo Key Investor Information Document (KIID) cuál ha sido el tracking error ratio de otros años, y así ver cómo de bien replica el fondo al índice.

Para reinvertir los beneficios tendrías que no vender tu participación cuando tengas ganancias, y elegir fondos indexados que reinviertan los dividendos obtenidos.

En mi curso para bolsa hablo sobre estos temas en profundidad, quizás te interese echarle un ojo (he oído rumores de que abre sus puertas a finales de septiembre):

https://invertirconcabeza.com/curso-invertir-bolsa/

Un saludo,

Gonzalo

Anónimo · 7 octubre, 2022 a las 10:15

los ETFs tienen comisiones de gestion algo mas reducidas. Sin embargo, cada vez que se quiera invertir mas en el ETF es necesario pagar comision de compraventa, ya que su funcionamiento es igual al de las acciones. los indexados cuentan con una ventaja fiscal respecto a los ETFs, ya que el traspaso de fondos esta exento de tributacion. No ocurre lo mismo con los ETFs, que deben pagar impuestos por la ganancia obtenida, al igual que las acciones